| Home >Circulares 1999 CIRCULAR Nº 19 DEL 23 DE MARZO DE 1999 MATERIA: INSTRUCCIONES SOBRE NUEVAS NORMAS QUE REGULAN EL CRÉDITO POR GASTOS DE CAPACITACIÓN, CONTENIDO EN LA LEY Nº 19.518, DE 1997 I.- INTRODUCCION 1.- La Ley Nº 19.518, publicada en el Diario Oficial el 14 de Octubre de 1997, fija el texto refundido, coordinado y sistematizado del nuevo Estatuto de Capacitación y Empleo. 2.- Por su parte, el Decreto Supremo Nº 98, del Ministerio del Trabajo y Previsión Social, publicado en el Diario Oficial el 27 de Abril de 1998, establece el Reglamento de la ley antes mencionada, que como se señaló anteriormente, fija el nuevo texto del Estatuto de Capacitación y Empleo. 3.- Ahora bien, y atendido lo expuesto en los números anteriores, este Servicio procede a impartir las instrucciones pertinentes respecto de aquellas normas de los citados textos legales que dicen estricta relación con la franquicia tributaria del crédito por gastos de capacitación. II.- NORMAS LEGALES PERTINENTES QUE DICEN ESTRICTA RELACION CON LA FRANQUICIA TRIBUTARIA 1.- Normas pertinentes de la Ley Nº 19.518. Artículo 34º.- Los desembolsos que demanden las actividades de capacitación a que se refiere este Párrafo serán de cargo de las empresas, las cuales podrán compensarlos, así como los aportes que efectúen a los organismos técnicos intermedios para capacitación, con las obligaciones tributarias que les afecten, en la forma y condiciones que se expresan en los artículos siguientes. Artículo 36º.- Los contribuyentes de la Primera Categoría de la Ley sobre Impuesto a la Renta, con excepción de aquellos cuyas rentas provengan únicamente de las letras c) y d) del número 2º del artículo 20 de la citada ley, podrán descontar del monto a pagar de dichos impuestos, los gastos efectuados en programas de capacitación que se hayan realizado dentro del territorio nacional, en las cantidades que sean autorizadas conforme a la presente ley, las que en todo caso no podrán exceder en el año de una suma máxima equivalente al uno por ciento de las remuneraciones imponibles pagadas al personal en el mismo lapso. Aquellas empresas cuya suma máxima a descontar sea inferior a 13 unidades tributarias mensuales, podrán deducir hasta este valor en el año. El Servicio Nacional, para los efectos de determinar el monto de los gastos que se podrán imputar a la franquicia, deberá fijar anualmente un valor máximo a descontar por cada hora de capacitación realizada, denominada valor hora participante. Lo dispuesto en este artículo, será aplicable a las actividades de capacitación que ejecuten las empresas por sí mismas, como a aquellas que contraten con las instituciones citadas en el artículo 12, o con los organismos técnicos intermedios para capacitación. Artículo 37º.- Con todo, las empresas deberán contribuir con: a) El cincuenta por ciento de los gastos de capacitación, cuando ésta fuere impartida a trabajadores cuyas remuneraciones individuales mensuales excedan las 25 unidades tributarias mensuales y no superen las 50, y b) El ochenta y cinco por ciento de los gastos de capacitación, cuando ésta fuere impartida a trabajadores cuyas remuneraciones individuales mensuales superen las 50 unidades tributarias mensuales. Lo anterior se considerará para efectos de determinar el gasto imputable a que se refiere el artículo 39 de la presente ley. Artículo 38º.- Las empresas sólo podrán imputar como costos directos los gastos en que incurran con ocasión de programas de capacitación que desarrollen por sí mismas o que contraten con los organismos inscritos en el Registro Nacional de Organismos Técnicos de Capacitación y los aportes que las empresas adherentes efectúen a los organismos técnicos intermedios para capacitación. Artículo 39º.- El Servicio Nacional autorizará, conforme a los artículos anteriores, el monto de los gastos de capacitación que las empresas podrán descontar en conformidad al inciso primero del artículo 36. Sin perjuicio de lo anterior, las empresas que realicen actividades de capacitación incluidas en un programa acordado en los términos del artículo 13 y siguientes de la presente ley, podrán descontar hasta un veinte por ciento adicional al monto del gasto imputable. Con todo, el monto autorizado a descontar no podrá exceder del gasto efectivamente realizado por la empresa. Lo dispuesto en este artículo será aplicable a las acciones de capacitación que realicen las empresas a través de los organismos técnicos intermedios para capacitación, sin perjuicio de lo establecido en el artículo precedente. Artículo 40º.- Los desembolsos efectivos que realicen las empresas y que den derecho al crédito que se establece en el artículo 36, se reajustarán en la forma establecida en el Párrafo 3º del Título V de la Ley sobre Impuesto a la Renta, y no constituirán un gasto necesario para producir renta. La parte de estos desembolsos que no den lugar al crédito aludido, se regirá por las normas contenidas en el artículo 31 de la referida Ley sobre Impuesto a la Renta. Si efectuadas las imputaciones indicadas en el artículo 36 de esta ley resultare un remanente de crédito, éste será considerado como un saldo de pago provisional y se le aplicarán las normas contenidas en el artículo 97 de la Ley sobre Impuesto a la Renta. El Reglamento fijará las normas que permitan la adecuada aplicación de lo establecido en este Párrafo. Artículo 41º.- El pago de las remuneraciones de los trabajadores por el tiempo que éstos destinen a su capacitación no podrá imputarse al costo de la misma, pero se estimará como gasto necesario para producir la renta, de acuerdo a las normas establecidas en la Ley sobre Impuesto a la Renta. Artículo 42º.- El exceso por sobre el límite del 1% establecido en el artículo 36, que se produzca por aplicación de las normas de este Párrafo, se estimará como gasto necesario para producir la renta. Artículo 43º.- Para los efectos de cautelar una adecuada aplicación de los artículos anteriores las empresas deberán mantener a disposición del Servicio Nacional y del Servicio de Impuestos Internos una liquidación de todos los desembolsos que hayan realizado para la capacitación de sus trabajadores y que puedan deducirse del Impuesto de Primera Categoría establecido en la Ley sobre Impuesto a la Renta que les corresponda pagar, o considerarse como un gasto necesario para producir la renta. Las empresas que realicen sus actividades de capacitación a través de un organismo técnico intermedio para capacitación deberán mantener con el mismo fin señalado en el inciso anterior un certificado de dicho organismo en que conste si éstas fueron realizadas o no en los términos del artículo 13 y siguientes de esta ley, así como el monto y la fecha en que se efectuaron los respectivos aportes. .Los antecedentes a que se refieren los incisos anteriores deberán estar visados por el Servicio Nacional quien, sin perjuicio de sus propias facultades de fiscalización, pondrá en conocimiento del Servicio de Impuestos Internos cualquier circunstancia que modifique los costos previstos en el programa o les haga aparecer como injustificados o excesivos, con el objeto que este último servicio ejercite sus facultades fiscalizadoras. Artículo 79º.- Si los aportes que efectuaren los asociados a los organismos técnicos intermedios para capacitación no se destinaren a los fines previstos en el artículo 23, no habrá lugar a la franquicia tributaria correspondiente que contempla este cuerpo legal. Todo ello, sin perjuicio de la cancelación de la inscripción en el registro del organismo y de las acciones legales que procedieren. Artículo 94º.- La presente ley entrará en vigencia el primer día del mes subsiguiente a la fecha de su publicación en el Diario Oficial. Derógase a partir de igual fecha, el decreto ley Nº 1.446, de 1976, cuyo texto refundido y sistematizado fuera aprobado por el decreto con fuerza de ley Nº 1, de 1989, del Ministerio del Trabajo y Previsión Social. Artículo Primero transitorio.- Las acciones de capacitación iniciadas antes de la vigencia de la presente ley, continuarán rigiéndose por el decreto ley Nº 1.446, de 1976, hasta su extinción. Los organismos capacitadores y organismos intermedios para capacitación, que hubieren sido autorizados o reconocidos con anterioridad a la vigencia de esta ley, mantendrán dichas calidades, pero deberán ajustarse a las disposiciones de ésta en el plazo de un año, contado desde la fecha de su entrada en vigor.

Artículo 22º: El Servicio Nacional podrá autorizar a las empresas para que imputen a la franquicia tributaria establecida en el Estatuto, los gastos destinados a la dirección y administración del departamento o unidad de capacitación, hasta un máximo equivalente al quince por ciento de los costos directos anuales acogidos a la franquicia tributaria. Se entenderán por gastos de dirección y administración de la unidad, los siguientes rubros: - Honorarios, remuneraciones, viáticos y gastos de movilización del personal de las unidades de capacitación contratados exclusivamente para desempeñar dicha función. - Materiales de consumo necesarios para las funciones de la unidad de capacitación, calificados por el Servicio Nacional. En todo caso, no podrán imputarse a la franquicia tributaria los gastos que irroguen los servicios prestados por una empresa externa, aún en el evento que la misma haya sido contratada para este solo efecto. Tampoco podrán imputarse los gastos por concepto de maquinarias y equipamiento efectuados a cualquier título. Estas unidades de capacitación quedarán sujetas al control técnico del Servicio Nacional y se ceñirán a las instrucciones que éste les imparta para tales efectos, siempre y cuando, el financiamiento de las mismas se efectuare con cargo a la franquicia tributaria. Artículo 26º: Los gastos por concepto de viáticos y traslados de los participantes que asistan a cursos que se desarrollen fuera de su lugar habitual de trabajo, podrán ser autorizados por el Servicio Nacional para imputarlos a la franquicia tributaria, siempre que los mismos no excedan del diez por ciento de los costos directos anuales acogidos a la franquicia tributaria. El Servicio Nacional autorizará los viáticos y traslados siempre que éstos se ajusten a valores reales y apropiados. Para dicho fin, las empresas deberán solicitar al Servicio Nacional, conjuntamente con la comunicación de la actividad de capacitación, la aprobación previa del viático y traslado. Artículo 27º: Se considerará también gastos de capacitación imputables a la franquicia tributaria, aquellos destinados al estudio de las necesidades de capacitación de la empresa, con un máximo equivalente al diez por ciento de los costos directos de capacitación en que haya incurrido la misma durante el año respectivo y sólo en la medida que, producto de tales estudios, se ejecute a lo menos el cincuenta por ciento de los cursos y se capacite como mínimo el cincuenta por ciento de los participantes contemplados en el programa de capacitación que éstos propongan. El estudio, podrá ser realizado por personas naturales o jurídicas, y deberá ser presentado al Servicio Nacional para su aprobación, conjuntamente con el programa de capacitación al cual accede, previo al inicio de los cursos comprendidos en este último. Artículo 28º: Los contribuyentes que se acojan a la franquicia tributaria del Estatuto, deberán presentar al Servicio Nacional una liquidación de todos los gastos realizados para la capacitación de sus trabajadores que puedan deducirse del Impuesto a la Renta o que deban considerarse como un gasto necesario para producir la renta, dentro del plazo de 60 días, contados desde el término de la respectiva acción de capacitación. Cuando las actividades de capacitación se efectúen a través de un organismo técnico intermedio para capacitación, éste no podrá emitir el certificado a que alude el inciso 2º del artículo 43 del Estatuto, sino una vez percibidos efectivamente los aportes de que dicho certificado dé cuenta. Artículo 29º: Las empresas cuyos trabajadores no hayan cumplido con una asistencia mínima del setenta y cinco por ciento de las horas totales del curso, no podrán acogerse a la franquicia tributaria por dicho curso. Asimismo, las empresas no podrán acogerse a la franquicia tributaria, por aquellas acciones de capacitación que se hayan ejecutado en términos distintos a los aprobados, inconclusas o simplemente no ejecutadas. En el evento que las actividades de capacitación se hubieren desarrollado en dos o más ejercicios, el porcentaje de asistencia se calculará respecto de cada período separadamente. Todo lo anterior, sin perjuicio del cabal y estricto cumplimiento de las demás exigencias que establece el Estatuto y este Reglamento para acogerse a la franquicia tributaria. Artículo 32º: Cuando la capacitación beneficie a personas naturales y socios de sociedades de personas que trabajen en empresas de su propiedad, los límites establecidos en el artículo 37 del Estatuto se aplicarán respecto de la renta bruta global que se haya declarado para el impuesto global complementario por el año tributario inmediatamente anterior al de la ejecución del curso, reajustada según la variación del Indice de Precios al Consumidor entre el mes que precede a la declaración y el de inicio del curso, promediada en doce meses. Si el beneficiario de la capacitación no estuvo afecto a dicha declaración, el Servicio Nacional podrá solicitar que acredite la renta efectiva que hubiere percibido en el lapso correspondiente.

III.- FRANQUICIA TRIBUTARIA POR CONCEPTO DE GASTOS DE CAPACITACION 1.- CONCEPTO DE LA FRANQUICIA La franquicia tributaria que establece la Ley Nº 19.518, sobre Estatuto de Capacitación y Empleo, consiste en que los contribuyentes de la Primera Categoría de la Ley sobre Impuesto a la Renta, con excepción de aquellos cuyas rentas provengan únicamente de las letras c) y d) del Nº 2 del artículo 20 de la ley antes mencionada, podrán descontar como crédito del impuesto de dicha categoría, los gastos incurridos en el financiamiento de programas de capacitación ocupacional en favor de sus trabajadores desarrollados en el territorio nacional, debidamente autorizados conforme a las normas de dicha ley, hasta un monto máximo anual equivalente al 1% de las remuneraciones imponibles pagadas al personal durante el período comercial respectivo, debidamente actualizadas. Si de la imputación del crédito por gastos de capacitación al impuesto de Primera Categoría, resultare un remanente de dicho crédito, éste será considerado como un saldo de pago provisional, el cual podrá ser imputado a los demás impuestos a la renta que afecten al contribuyente en el período tributario en que se está haciendo uso de dicha franquicia impositiva, conforme a lo dispuesto por los artículos 93 y 94 de la Ley de la Renta, y en el evento que aún quedare un remanente éste será devuelto al contribuyente por el Servicio de Tesorerías, de conformidad a lo establecido por el artículo 97 de la ley antes mencionada. 2.- CONTRIBUYENTES QUE TIENEN DERECHO AL CREDITO POR GASTOS DE CAPACITACION De conformidad a lo dispuesto por el artículo 36 de la Ley Nº 19.518, sobre Estatuto de Capacitación, los contribuyentes que tienen derecho al crédito por gastos de capacitación, son los de la Primera Categoría de la Ley sobre Impuesto a la Renta, con excepción de aquellos cuyas rentas provengan únicamente de las letras c) y d) del Nº 2 del artículo 20 de la citada ley. Cabe aclarar que para que proceda el referido crédito basta que el contribuyente se encuentre clasificado en la Primera Categoría de la Ley de la Renta, ya sea, que declare el tributo de dicha categoría establecido en los artículos 14 bis ó 20 de la ley, en base a la renta efectiva mediante contabilidad completa o simplificada o declare acogido a un régimen de renta presunta (actividades agrícolas, mineras o de transporte). También procederá la referida franquicia cuando el contribuyente no se encuentre afecto al impuesto de Primera Categoría por una situación de pérdida tributaria en el ejercicio comercial respectivo o se encuentre exento del citado tributo, ya sea, por no exceder su base imponible al monto exento que alcanza al referido gravamen (no imponible) o tal exención provenga de una norma legal expresa, como sucede por ejemplo, entre otros, con los contribuyentes que desarrollan actividades en Zonas Francas, según el D.S. de Hda. Nº 341, de 1977; los que desarrollan actividades en la Antártica Chilena y Territorios adyacentes, según la Ley Nº 18.392, de 1985; los que desarrollan actividades en las comunas de Porvenir y Primavera, de la XII Región de Magallanes, según la Ley Nº 19.149, de 1992.

De acuerdo a lo establecido en el Nº 2

precedente, no tienen derecho al crédito por gastos de capacitación, los siguientes

contribuyentes: a.1) Dividendos y demás beneficios derivados del dominio, posesión o tenencia a cualquier título de acciones de sociedades anónimas extranjeras, que no desarrollen actividades en el país, percibidos por personas domiciliadas o residentes en Chile (Art. 20 Nº 2, letra c) de la Ley de la Renta); e a.2) Intereses de depósitos en dinero, ya sea, a la vista o a plazo (Art. 20 Nº 2, letra d) de la Ley de la Renta). Los de la Primera Categoría que se

encuentren sujetos a un impuesto único sustituvo de todos los impuestos de la Ley de la

Renta, como son, los pequeños contribuyentes del artículo 22 de la Ley de la Renta; 4.- IMPUESTO DEL CUAL DEBE REBAJARSE COMO CREDITO LOS GASTOS DE CAPACITACION Conforme a lo preceptuado por el artículo 36 de la Ley Nº 19.518, el crédito por gastos de capacitación debe descontarse del impuesto de Primera Categoría, ya sea, que dicho tributo se declare conforme a lo dispuesto por los artículos 14 bis ó 20 de la Ley de la Renta. Por su parte, el inciso penúltimo del artículo 40 del citado texto legal, a los excedentes que resultaren de dicho crédito, una vez imputado al impuesto de Primera Categoría señalado, le da el carácter de saldo de pagos provisionales, y en virtud de tal calificación los referidos remanentes podrán rebajarse de otros impuestos que afecten al contribuyente en el mismo período tributario en el cual se está haciendo uso del mencionado crédito, conforme a lo establecido en los artículos 93 y 94 de la Ley de la Renta. En el evento que aún quedare un remanente, éste será devuelto al contribuyente, debidamente reajustado, por el Servicio de Tesorerías, en los términos previstos por el artículo 97 de la misma ley antes indicada. 5.- LUGAR EN QUE DEBEN REALIZARSE LAS ACTIVIDADES DE CAPACITACION PARA QUE DEN DERECHO AL CREDITO POR TAL CONCEPTO EN CONTRA DEL IMPUESTO DE PRIMERA CATEGORIA De acuerdo a lo establecido en el inciso primero del artículo 36 de la Ley Nº 19.518, los gastos de capacitación susceptibles de rebajarse como crédito en contra del impuesto de Primera Categoría de la Ley de la Renta, en los términos que prescribe dicha norma, son aquellos incurridos por las empresas para el financiamiento de acciones, actividades o programas de capacitación ocupacional en favor de sus trabajadores, desarrollados en el territorio nacional y no en el extranjero. Por lo tanto, para impetrar la rebaja tributaria que contempla la norma legal antes mencionada, debe tenerse en cuenta en forma muy especial este requisito, es decir, que la capacitación de los trabajadores debe ser desarrollada en el país, sin que ésta pueda ser ejecutada o llevada a cabo en el exterior. 6.- TRABAJADORES BENEFICIARIOS DEL SISTEMA DE CAPACITACION OCUPACIONAL De conformidad a lo dispuesto por el artículo 5º de la Ley Nº 19.518, las personas que se benefician con el sistema de capacitación ocupacional son los trabajadores que se encuentren en actividad, los cesantes y los desempleados que buscan trabajo por primera vez. Respecto de este punto, es pertinente destacar que la Ley Nº 19.518, en su artículo 30, inciso segundo, establece que para los efectos de la franquicia en comento, el término "trabajador" comprende también a las personas naturales (empresarios individuales) y a los socios de sociedades de personas que trabajan en las empresas de su propiedad. 7.- CONCEPTO DE REMUNERACIONES De conformidad a lo dispuesto por el artículo 30 del D.S. Nº 98, de 1998, (D.O. 27.04.98), del Ministerio del Trabajo y Previsión Social, Reglamento de la Ley Nº 19.518, establece que para los efectos del Estatuto y de su respectivo Reglamento, se entenderá por remuneración la establecida en el inciso primero del artículo 41 del Código del Trabajo. Ahora bien, el artículo 41 del Código del Trabajo establece lo siguiente al respecto: Se entiende por remuneración las contraprestaciones en dinero y las adicionales en especies avaluables en dinero que debe percibir el trabajador del empleador por causa del contrato de trabajo. No constituye remuneración las asignaciones de movilización, de pérdida de caja, de desgaste de herramientas y de colación, los viáticos, las prestaciones familiares otorgadas en conformidad a la ley, la indemnización por años de servicios establecida en el artículo 163 de dicho Código y las demás que proceda pagar al extinguirse la relación contractual ni, en general, las devoluciones de gastos en que se incurra por causa del trabajo. Con todo, agrega el citado artículo 30 del Reglamento del Estatuto, que los límites de remuneraciones establecidos en el Estatuto y en el Reglamento estarán referidos a la contraprestación bruta percibida por el trabajador. 8.- ENTIDADES U ORGANISMOS A TRAVES DE LOS CUALES SE PUEDEN DESARROLLAR LAS ACTIVIDADES DE CAPACITACION Las acciones de capacitación ocupacional se pueden desarrollar a través de las siguientes entidades u organismos: Directamente por las empresas en forma individual, o en coordinación con los Comités Bipartitos de Capacitación. La constitución de los Comités Bipartitos será obligatoria en aquellas empresas cuya dotación de personal sea igual o superior a 15 trabajadores. Las funciones del Comité serán acordar y evaluar el o los programas de capacitación ocupacional de la empresa, así como asesorar a la dirección de la misma en materias de capacitación; todo ello conforme a lo establecido por el artículo 13 y siguientes del Estatuto, contenido en la Ley Nº 19.518. Directamente por un grupo de empresas, o bien, recurrir aislada o conjuntamente, a los organismos técnicos de capacitación que se indican en la letra c) siguiente, para que realicen u organicen programas de capacitación para su personal; A través de los siguientes organismos capacitadores: Organismos Técnicos de Capacitación autorizados por el SENCE, comprendiéndose dentro de éstos las personas jurídicas que tengan entre sus objetivos la capacitación, las Universidades, los Institutos Profesionales y Centros de Formación Técnica, registrados para tales efectos en el Servicio Nacional, de conformidad a los artículos 19 y 21 de la Ley Nº 19.518. A través de Organismos Técnicos Intermedios para Capacitación reconocidos por el SENCE, destinados a otorgar apoyo técnico a las empresas adheridas, principalmente, a través de la promoción, organización y supervisión de programas de capacitación y de asistencia técnica para el desarrollo de recursos humanos. Estos organismos no podrán impartir ni ejecutar directamente acciones de capacitación laboral, sino que servirán de nexo entre las empresas afiliadas y los organismos técnicos de capacitación. 9.- ELEMENTOS QUE COMPRENDE EL CONCEPTO DE "COSTOS DIRECTOS" En primer lugar cabe señalar, que conforme a lo dispuesto por el artículo 34 del Estatuto de Capacitación, contenido en la Ley Nº 19.518, los desembolsos que demanden las actividades de capacitación serán de cargo de las empresas, los cuales podrán compensarlos, así como los aportes que efectúen a los organismos técnicos intermedios para capacitación, con la obligación tributaria que afectan a éstas, señalada en el Nº 4 precedente. De acuerdo a lo establecido por el artículo 24 del Reglamento del Estatuto, se entenderá por costos directos de una actividad o curso, las sumas pagadas por las empresas a los organismos técnicos de capacitación, hasta el monto autorizado por el Servicio Nacional por la capacitación de su personal, debidamente individualizado y siempre que exista constancia del comprobante de pago de la prestación de los servicios, o bien, el total del aporte realizado por la empresa a un organismo técnico intermedio para capacitación, con los límites establecidos en el Nº 14 siguiente. De conformidad a lo establecido por el artículo 38 del Estatuto de Capacitación, las empresas sólo podrán imputar como costos directos los gastos en que incurran con ocasión de programas de capacitación que desarrollen por si mismas o que contraten con los organismos inscritos en el Registro Nacional de Organismos Técnicos de Capacitación, y los aportes que las empresas adherentes efectúen a los Organismos Técnicos Intermedios para Capacitación. En consecuencia, y de acuerdo a lo antes señalado las empresas para los efectos de la franquicia tributaria que se analiza, podrán imputar como "costo directo" de las acciones de capacitación, las cantidades que se indican a continuación, según la forma en que realicen o desarrollen las actividades de capacitación, ya sea, que tales sumas se encuentren pagadas o adeudadas al término del ejercicio comercial respectivo. Actividades de capacitación realizadas directamente por la empresa a.1) Bajo esta modalidad las empresas por sí mismas o en coordinación con los Comités Bipartitos de Capacitación, organizan y desarrollan programas o acciones de capacitación para su personal, valiéndose de un Departamento o Unidad de Capacitación, cuando cuente con este tipo de Unidades. Vale decir, en estos casos las empresas no recurren a los servicios de los organismos capacitadores para preparar o perfeccionar a su personal, realizando la capacitación en la empresa misma o fuera de ella. a.2) Cuando las actividades de capacitación son realizadas directamente por las propias empresas, se consideran como "costos directos", para los efectos de la franquicia tributaria, los siguientes elementos o rubros, conforme a lo dispuesto por el artículo 25 del Reglamento del Estatuto contenido en el D.S. Nº 98, D.O. 27.04.98, del Ministerio del Trabajo y Previsión Social. a.2.1) Remuneraciones u honorarios de docentes o instructores, contratados exclusivamente para impartir los cursos; a.2.2) Remuneraciones por concepto de horas extraordinarias pagadas al personal de la empresa, originadas exclusivamente por su labor como docente o instructor de las actividades de capacitación, siempre y cuando éstas se desarrollen fuera de la jornada habitual de trabajo; a.2.3) Material de consumo indispensable para el logro de los objetivos del curso; a.2.4) Material didáctico, tales como, apuntes, guías, diapositivas, transparencias, cuadernos, papel, lápices u otros materiales que estime como tales el SENCE; a.2.5) Arriendo de equipos que sean fundamentales para el logro de los objetivos de la capacitación; y a.2.6) Viáticos y gastos de movilización de los docentes o instructores originados por las acciones de capacitación desarrolladas fuera de su lugar habitual de trabajo, y previa calificación de su pertinencia efectuada por el Servicio Nacional. Los desembolsos antes señalados se acreditarán con los documentos legales que correspondan, de acuerdo a la naturaleza del servicio prestado, conforme al siguiente detalle:

a.3) Cabe hacer presente que las empresas también podrán efectuar las actividades o cursos de capacitación ocupacional en conjunto con otras empresas, asumiendo una de ellas el carácter de coordinadora de la acción. En estos casos cada una de las empresas participantes en la acción de capacitación, deberá acreditar en términos separados el correspondiente desembolso efectuado a la persona natural o jurídica que impartió la correspondiente acción de capacitación. La empresa coordinadora deberá presentar al Servicio Nacional la nómina de las empresas participantes y sus respectivas comunicaciones, en las que se expresará la distribución proporcional de los gastos correspondientes al número de trabajadores asistentes, conforme a lo estatuído por el artículo 18 del Reglamento. a.4) En todo caso se aclara, que conforme a lo dispuesto por el artículo 37 de la Ley Nº 19.518, que contiene el Estatuto de Capacitación, las empresas deberán contribuir o soportar los siguientes porcentajes de los gastos de capacitación incurridos, cuando la capacitación fuera impartida al tipo de trabajar que se indica: a.4.1) El 50% de los gastos de capacitación cuando ésta fuere impartida a trabajadores cuyas remuneraciones individuales mensuales excedan las 25 UTM y no superen las 50 UTM, y a.4.2) El 85% de los gastos de capacitación cuando ésta fuere impartida a trabajadores cuyas remuneraciones individuales mensuales superen las 50 UTM. Lo anterior significa, que las empresas sólo podrán imputar como costo directo de las acciones de capacitación, para los efectos de la franquicia que se comenta, los porcentajes restantes de los antes indicados, en el caso que la capacitación fuera impartida al tipo de trabajador señalado, sin perjuicio de poder rebajar como un gasto necesario para producir la renta los porcentajes establecidos, conforme a las normas que se imparten más adelante sobre esta materia. Actividades de capacitación realizadas por los organismos capacitadores b.1) En esta alternativa no es la empresa por sí misma la que ejecuta un determinado curso o acción de capacitación, sino que ésta se lo encomienda a un organismo capacitador autorizado por SENCE, tales como las personas jurídicas que tengan entre sus objetivos la capacitación, las Universidades, los Institutos Profesionales y Centros de Formación Técnica, registrados para estos efectos en el Servicio Nacional, en conformidad a los artículos 19 y 21 de la Ley Nº 19.518. b.2) Las empresas pueden recurrir aislada o conjuntamente a los servicios de los organismos capacitadores indicados para que les realicen programas de capacitación a su personal. b.3) En estos casos el "costo directo" de los cursos o actividades de capacitación, susceptible de transformarse en crédito en contra del impuesto de Primera Categoría, está conformado por las sumas que las empresas paguen a los organismos capacitadores por la capacitación realizada a sus trabajadores, debidamente acreditadas dichas cantidades con los respectivos comprobantes o documentos legales que deben emitir los organismos capacitadores señalados, de acuerdo al siguiente detalle.

Capacitación realizada por las empresas a través de los Organismos Técnicos Intermedios para Capacitación reconocidos por el SENCE c.1) Cuando las empresas realicen las actividades o acciones de capacitación a través de los Organismos Técnicos Intermedios para Capacitación reconocidos por el SENCE, los "costos directos" para los efectos de la franquicia tributaria, están conformados por los aportes o cuotas que las empresas adherentes efectúen a los citados organismos técnicos intermedios, de conformidad a lo establecido en el artículo 38 de la Ley Nº 19.518, sobre Estatuto de Capacitación. c.2) Los Organismos Técnicos Intermedios para Capacitación deberán entregar a las empresas adherentes un certificado en el cual conste el monto y la fecha de cada uno de los aportes efectuados, antecedente que las empresas deberán mantener en su poder como documentación sustentatoria que acredita los "costos directos" por los aportes realizados, y a disposición de las Unidades del Servicio de Impuestos Internos cuando éstas lo requieran. c.3) De conformidad a lo establecido en el artículo 23 de la Ley Nº 19.518, el objetivo de estos organismos, será otorgar apoyo técnico a sus empresas adheridas, principalmente a través de la promoción, organización y supervisión de programas de capacitación y de asistencia técnica para el desarrollo de recursos humanos. Dichos organismos no podrán impartir ni ejecutar directamente acciones de capacitación laboral, sino que servirán de nexo entre las empresas afiliadas, y los organismos técnicos de capacitación. c.4) En virtud de lo señalado por el artículo 79 de la Ley Nº 19.518, si los aportes que efectuaren los asociados a los organismos técnicos intermedios para capacitación, éstos no los destinaren a los fines previstos en el artículo 23 de la ley antes mencionada, la empresa adherida a dichos organismos, no tendrá derecho a la franquicia tributaria correspondiente, lo cual es sin perjuicio de la cancelación de la inscripción en el registro del citado organismo que lleva el SENCE y de las acciones legales que procedan. Otros gastos que podrán imputarse como costo directo de las acciones de capacitación También podrán imputarse como "costo directo" de las acciones de capacitación, los siguientes gastos: d.1) Conforme a lo estatuido por el artículo 26 del Reglamento, las empresas y previa autorización del SENCE, podrán imputar como "costo directo" a la franquicia tributaria, los gastos incurridos por concepto de viáticos y traslados de los participantes que asistan a los cursos, cuando éstos se desarrollen fuera de su lugar habitual de trabajo, siempre y cuando tales desembolsos no excedan del 10% de los "costos directos anuales" acogidos a la franquicia tributaria en comento. El Servicio Nacional autorizará los viáticos y traslados siempre que éstos se ajusten a valores reales y apropiados. Para dicho fin, las empresas deberán solicitar al Servicio Nacional, conjuntamente con la comunicación de la actividad de capacitación, la aprobación previa del viático y traslado. d.2) De conformidad a lo dispuesto por el artículo 22 del citado Reglamento, el Servicio Nacional podrá autorizar a las empresas para que imputen a la franquicia establecida en el Estatuto, los gastos destinados a la dirección y administración del Departamento o Unidad de Capacitación, hasta un máximo equivalente al 15% de los "costos directos anuales" acogidos a la franquicia tributaria. Para los efectos del párrafo precedente, el citado artículo 22 establece que se entenderán por gastos de dirección y administración de la Unidad, los siguientes rubros: Honorarios, remuneraciones, viáticos y gastos de movilización del personal de las Unidades de Capacitación contratados exclusivamente para desempeñar dicha función, y Materiales de consumo necesarios para las funciones de la Unidad de Capacitación, calificados por el SENCE. En todo caso, no podrán imputarse a la franqucia tributaria los gastos que irroguen los servicios prestados por una empresa externa, aún en el evento que la misma haya sido contratada para este sólo efecto. Tampoco podrán imputarse los gastos por concepto de maquinarias y equipamiento efectuados a cualquier título. Las Unidades de Capacitación antes indicadas quedan sujetas al control técnico del Servicio Nacional y se ceñirán a las instrucciones que este Organismo les imparta para tales efectos, siempre y cuando el financiamiento de las mismas se efectuare con cargo a la franquicia tributaria. d.3) Finalmente, y de acuerdo a lo previsto por el artículo 27 del mencionado Reglamento, las empresas también podrán considerar como gastos de capacitación imputables a la franquicia tributaria, aquellos destinados al estudio de las necesidades de capacitación ocupacional de la empresa, con un máximo equivalente al 10% de los "costos directos anuales" de capacitación incurridos durante el año respectivo, y solo en la medida que producto de tales estudios se ejecute, a lo menos, el 50% de los cursos y se capacite como mínimo el 50% de los participantes contemplados en el programa de capacitación que éstos propongan. El estudio podrá ser realizado por personas naturales o jurídicas, y deberá ser presentado al Servicio Nacional para su aprobación, conjuntamente con el programa de capacitación al cual accede, previo al inicio de los cursos comprendidos en el programa. En consecuencia, y de acuerdo a lo establecido en los puntos anteriores, los gastos o desembolsos comentados en dichos párrafos, podrán imputarse como "costo directo" a la franquicia tributaria en estudio, siempre y cuando éstos cumplan con los siguientes requisitos: Su monto a rebajar no podrá sobrepasar del porcentaje indicado para cada caso de los "costos directos anuales" de capacitación susceptibles de imputarse a la franquicia tributaria, y Los costos directos de capacitación y los gastos incurridos por los conceptos mencionados, en total, NO podrán sobrepasar el 1% de las remuneraciones imponibles pagadas al personal durante el ejercicio anual respectivo, debidamente reajustadas, o de 13 UTM vigentes en el mes de Diciembre de cada año, según corresponda, conforme a lo dispuesto por el artículo 36 del Estatuto contenido en la Ley Nº 19.518. Los siguientes ejemplos ilustran sobre la forma de calcular el monto de los citados gastos imputables a la franquicia tributaria. EJEMPLO Nº 1 * 1% de las remuneraciones imponibles pagadas, reajustadas $ 150.000 * Monto de los costos directos anuales de capacitación rea justados, los cuales solamente pueden corresponder a ac- ciones de capacitación efectuadas directamente por las empresas o a través de los Organismos Técnicos de Capaci- tación y aportes a Organismos Tecnicos Intermedios para Capacitación ............................................ $ 185.000

por el SENCE por cumplir con los requisitos pertinentes, reajustados ............................................ $ 15.000 * Monto de los gastos de dirección y administración de la Unidad de Capacitación, reajustados..................... $ 25.000 Cálculo del Crédito En este caso, los costos directos de capacitación son superiores al límite máximo del 1% de las remuneraciones imponibles, por cuyo motivo el crédito total por gastos de capacitación queda fijado en $ 150.000, sin poder imputarse los gastos incurridos por los demás conceptos. EJEMPLO Nº 2 * 1% de las remuneraciones imponibles pagadas, reajustadas $ 150.000 * Monto de los costos directos de capacitación, reajusta- dos, los cuales solamente pueden corresponder a acciones de capacitación efectuadas directamente por las empre- sas o a través de Organismo Técnicos de Capacitación y - aportes a Organismos Técnicos Intermedios para Capaci- tación ................................................. $ 70.000 * Gastos de Viáticos y Traslado, autorizados por el SENCE por cumplir con los requisitos pertinentes, reajustados $ 5.000 * Gastos de Estudios de Necesidades de Capacitación, rea- justados ............................................... $ 6.000 Cálculo del Crédito Costos directos de capacitación........................... $ 70.000 Gastos de Viáticos y Traslado (inferiores al 10% de $ 70.000 = $ 7.000) ....................................... $ 5.000 Gastos de Estudios de Necesidades de Capacitación (inferio- res al 10% de $ 70.000 = $ 7.000) ........................ $ 6.000 Crédito total por gastos de capacitación (inferior al 1% de las remuneraciones

imponibles)....................... $ 81.000 EJEMPLO Nº 3 * 1% de las remuneraciones imponibles pagadas, reajustadas $ 150.000 * Monto de los costos directos de capacitación, reajusta- dos los cuales solamente pueden corresponder a acciones de capacitación efectuadas directamente por las empresas o a través de Organismo Técnicos de Capacitación y apor- tes a Organismos Técnicos Intermedios para Capacitación $ 100.000 * Gastos de Viáticos y Traslado autorizados por el SENCE por cumplir con los requisitos pertinentes, reajustados $ 30.000 * Gastos de Estudios de Necesidades de Capacitación, rea- justados ............................................... $ 20.000 Cálculo del crédito Costos directos de capacitación $ 100.000 Gastos de Viáticos y Traslado ($ 100.000 x 10%) $ 10.000 Gastos de Estudios de Necesidades de Capacitación ($ 100.000 x 10%) $ 10.000 En este caso, los costos directos de capacitación por no superar el límite máximo del 1% de las remuneraciones im- ponibles, se imputan en su totalidad a la franquicia tri- butaria, mientras tanto que los demás desembolsos por ex- ceder los topes máximos que establece la ley, se imputan parcialmente a dicha franquicia, quedando en definitiva el crédito por gastos de capacitación fijado en la suma de....................................................... $ 120.000 ========= NOTA: En ninguno de los tres ejemplos desarrollados precedentemente, se incorporó simultáneamente gastos por concepto de Dirección y Administración de la Unidad de Capacitación y de Estudios de Necesidades de Capacitación, puesto que el uso de ambos en forma simultánea son incompatibles. En resumen, y de acuerdo a lo comentado en las letras precedentes, las empresas en definitiva podrán imputar como "costo directo" a la franquicia tributaria en estudio, los gastos incurridos en las acciones de capacitación por los siguientes conceptos: * Gastos por acciones de Capacitación realizadas directamente por las empresas o por los Orga- nismos Técnicos de Capacitación ............. $ ........... * Aportes a Organismos Técnicos Intermedios para Capacitación.................................. $ ........... ------------------------------------------------------------------------- Total Costos Directos Anuales de Capacitación.... $ .......... ============ * Gastos de Viáticos y Traslado, con tope del 10% de los Costos Directos Anuales de Capacitación. $ .......... * Gastos de Dirección y Administración Unidades de Capacitación, con tope del 15% de los Costos Directos Anuales de Capacitación................ $ .......... * Gastos de Estudio de Necesidades de Capacitación, con tope del 10% de los Costos Directos Anuales de Capacitación ................................. $ .......... ------------------------------------------------------------------------- Total Otros Gastos de Capacitación ................ $ .......... =========== Límite General: 1% Remuneraciones Imponibles Anuales efectivamente pagadas a todos los trabajadores de la empresa, debidamente actualizadas, ó 13 Unidades Tri- butarias Mensuales vigentes en el mes de Diciembre de cada año, según corresponda ......................... $ .......... ============ 10.- MONTO ADICIONAL QUE LAS EMPRESAS PUEDEN IMPUTAR A LA FRANQUICIA TRIBUTARIA De acuerdo a lo dispuesto por el artículo 13 del Estatuto de Capacitación, las empresas podrán constituir un Comité Bipartito de Capacitación. Lo anterior será obligatorio en aquellas empresas cuya dotación de personal sea igual o superior a 15 trabajadores. Las funciones del Comité serán acordar y evaluar el o los programas de capacitación ocupacional de la empresa, así como asesorar a la dirección de la misma en materias de capacitación. Ahora bien, el artículo 39 del Estatuto, en su inciso segundo, preceptúa que las empresas que realicen actividades de capacitación incluidas en un programa acordado en los términos indicados en la letra a) anterior, podrán descontar hasta un 20% adicional al monto del gasto imputable a la franquicia tributaria. En todo caso, el monto autorizado a descontar no podrá exceder del gasto efectivamente realizado por la empresa. Las empresas que opten por la modalidad anterior, deberán enviar de manera previa o simultánea a la comunicación de la primera acción de capacitación comprendida en el programa un ejemplar del mismo suscrito por todos los miembros del Comité. Sin perjuicio de lo anterior, el programa de capacitación podrá ser modificado o sustituido por otro, si el Comité así lo acordare, siempre y cuando los cursos afectados por dicha modificación o sustitución, no hubieren comenzado a ejecutarse. El nuevo programa deberá ser comunicado al Servicio Nacional en la forma y oportunidad indicadas anteriormente. Lo dispuesto en la letra b) precedente, será aplicable a las acciones de capacitación que realicen las empresas a través de los Organismos Técnicos Intermedios para Capacitación. En consecuencia, y de acuerdo a lo establecido en las

letras anteriores, las empresas que cuenten con un Comité Bipartito de Capacitación, en

los términos del artículo 13 y siguientes del Estatuto, y realicen sus actividades de

capacitación a través de los Organismos Técnicos Intermedios para Capacitación,

podrán descontar o imputar a la franquicia tributaria en comento, hasta un 20% adicional

de los Costos Directos Anuales incurridos por cada Acción de Capacitación,

debidamente autorizadas por el Servicio Nacional de Capacitación, siempre que no exceda

del gasto efectivamente incurrido o realizado por la empresa. En todo caso, el tope

máximo a descontar de la franquicia no puede exceder del 1% de las remuneraciones

imponibles anuales de los trabajadores o de 13 UTM, límites que se comentan más

adelante. El pago de las remuneraciones de los trabajadores por el tiempo que éstos destinen a su capacitación, no podrá imputarse al costo de la franquicia tributaria, pero se estimará como gasto necesario para producir la renta, de acuerdo a las normas establecidas en la Ley sobre Impuesto a la Renta; conforme a lo preceptuado por el artículo 41 de la Ley Nº 19.518, sobre Estatuto de Capacitación. Las sumas pagadas a los organismos capacitadores, cuyos trabajadores no hayan cumplido con una asistencia mínima del 75% de las horas totales del curso, las empresas no podrán acogerse a la franquicia tributaria por dichos cursos. Asimismo, no podrán acogerse a la franquicia respecto de las sumas pagadas por aquellas acciones de capacitación que se hayan ejecutado en términos distintos a los aprobados, inconclusas o simplemente no ejecutadas; todo ello de acuerdo al artículo 29 del Reglamento del Estatuto de Capacitación. 12.- CASOS EN LOS CUALES LOS GASTOS DE CAPACITACION SOLO PUEDEN IMPUTARSE PARCIALMENTE COMO COSTO DIRECTO DE LA FRANQUICIA El artículo 37 del Estatuto de Capacitación, contenido en la Ley Nº 19.518, preceptúa lo siguiente en su inciso primero: "Artículo 37º.- Con todo, las empresas deberán contribuir con: El cincuenta por ciento de los gastos de capacitación, cuando ésta fuere impartida a trabajadores cuyas remuneraciones individuales mensuales excedan las 25 unidades tributarias mensuales y no superen las 50, y El ochenta y cinco por ciento de los gastos de capacitación, cuando ésta fuere impartida a trabajadores cuyas remuneraciones individuales mensuales superen las 50 unidades tributarias mensuales." En consecuencia, al tenor de lo dispuesto por la citada norma legal, existen dos casos en que los gastos efectuados para el financiamiento de programas de capacitación sólo pueden aprovecharse parcialmente como crédito contra el impuesto de Primera Categoría, debiendo la empresa, en tales circunstancias, considerar la diferencia de los costos de los programas o acciones de capacitación como un gasto necesario para producir la renta por su monto o valor histórico, siempre y cuando se cumplan las condiciones y requisitos exigidas por el artículo 31 de la Ley de la Renta. En efecto, la referida norma prescribe que las empresas deberán soportar, en un caso, el 50% de los gastos de capacitación cuando ésta fuera impartida a trabajadores cuyas remuneraciones individuales mensuales excedan las 25 UTM y no superen las 50 UTM, y en el otro caso, el 85% de los costos de capacitación, cuando ésta hubiere sido impartida a trabajadores cuyas remuneraciones individuales mensuales superen las 50 UTM, cuyo monto como ya se ha expresado, podrá considerarse como un gasto necesario para producir la renta por su valor histórico en los términos señalados en el artículo 31 de la Ley de la Renta. Para los fines de establecer el límite anterior por remuneraciones mensuales debe entenderse aquellas que sirvan de base para calcular las imposiciones previsionales correspondientes y por Unidad Tributaria Mensual aquella publicada oficialmente por el Servicio de Impuestos Internos vigente en cada mes. El 50% y/o el 15% restante de los referidos gastos, según corresponda, debidamente reajustados, podrán descontarse como crédito del impuesto de Primera Categoría de la empresa, bajo los términos señalados en los números siguientes. El artículo 31 del Reglamento del Estatuto de Capacitación señala que para los efectos de los límites comentados anteriormente, se considerarán las remuneraciones pagadas o devengadas en el mes que precede al del inicio del curso y se aplicarán las siguientes reglas. Si el trabajador tuviere menos de un mes de antiguedad en la empresa, se estará a la remuneración estipulada en el respectivo contrato de trabajo. En el caso que el trabajador hubiere estado sujeto a subsidio por incapacidad laboral durante el período que debe considerarse para el cálculo de la remuneración, se tomará en cuenta el monto del estipendio que le hubiere correspondido en el último mes efectivamente trabajado. Las remuneraciones discontinuas, tales como gratificaciones, participaciones u otras, se prorratearán por el período a que correspondan, de acuerdo al mismo procedimiento empleado para la determinación de los máximos imponibles previsionales. En consecuencia, conforme a lo señalado por la citada norma legal para los efectos de determinar el 50% y/o el 85% de los gastos de capacitación que deben soportar las empresas, cuando la capacitación es impartida a los trabajadores a que se refieren las letras anteriores, se considerarán las remuneraciones pagadas o devengadas en el mes que precede al del inicio del curso. Si el trabajador tiene menos de un mes de antigüedad en la empresa, se estará a la remuneración estipulada en el respectivo contrato de trabajo. Si el trabajador estuvo sujeto a subsidio por incapacidad laboral durante el período que debe considerarse para el cálculo de la remuneración, se tomará en cuenta el monto de la remuneración que le hubiere correspondido en el último mes efectivamente trabajado. Por último, y conforme a lo estatuído por el artículo 32 del Reglamento del Estatuto de Capacitación, en concordancia con lo establecido en el artículo 37 del Estatuto de Capacitación, para establecer si la empresa debe soportar el 50% y/o el 85% de los gastos de capacitación, cuando ésta beneficie a personas naturales y socios de sociedades de personas que trabajen en ella, los límites antes indicados se aplicarán respecto de la renta bruta global que se haya declarado para el impuesto Global Complementario por el año tributario inmediatamente anterior al de la ejecución del curso, reajustada según la variación del Indice de Precios al Consumidor entre el mes que precede a la declaración y el de inicio del curso, promediada en doce meses. Si el beneficiario de la capacitación no estuvo obligado a presentar una declaración de impuesto, por encontrarse bajo los límites exentos del mencionado impuesto personal, la renta efectiva la podrá acreditar presentando los respectivos certificados emitidos por las empresas pagadoras de los ingresos, según sea el concepto de la renta ganada, así por ejemplo, certificado sobre sueldos, dividendos, retiros, intereses bancarios, fondos mutuos, retiros de cuentas de ahorro voluntario de las AFP, rentas de capitales mobiliarios, beneficios de Fondos de Inversión, honorarios o remuneraciones de directores de S.A., etc. 13.- REAJUSTABILIDAD DE LOS DESEMBOLSOS INCURRIDOS EN LAS ACTIVIDADES DE CAPACITACION IMPUTABLES A LA FRANQUICIA Para los fines de determinar el monto del crédito por gastos de capacitación, los desembolsos efectivamente pagados durante el ejercicio, deberán reajustarse en la forma en que se actualizan los pagos provisionales mensuales, establecida en el artículo 95 de la Ley sobre Impuesto a la Renta, esto es, en la variación del Indice de Precios al Consumidor ocurrida entre el último día del mes anterior al del pago efectivo del costo directo o desembolso y el último día del mes anterior a la fecha del balance o cierre del ejercicio comercial respectivo, de acuerdo a lo dispuesto por el artículo 40 de la Ley Nº 19.518, sobre Estatuto de Capacitación. Cabe hacer presente que dicho reajuste sólo se aplica a la parte de los gastos de capacitación que den origen o derecho al crédito y no a la parte que excede de dicho crédito, sin perjuicio que el citado exceso pueda rebajarse como gasto por su valor histórico, cuando proceda, en la determinación de la Renta Líquida Imponible de Primera Categoría, según lo explicado más adelante. 14.- LIMITE HASTA EL CUAL SE ACEPTAN COMO CREDITO LOS GASTOS INCURRIDOS EN ACCIONES DE CAPACITACION Límite general equivalente al 1% de las remuneraciones imponibles pagadas al personal a.1) La suma máxima a descontar por concepto del crédito por gastos de capacitación, no podrá exceder del 1% de las remuneraciones imponibles pagadas al personal en el mismo lapso en el cual se desarrollaron las acciones de capacitación. En otras palabras, el monto a deducir como crédito del impuesto de Primera Categoría de las empresas no debe exceder del 1% de las remuneraciones imponibles anuales efectivamente pagadas a todos los trabajadores de la empresa en el transcurso del período comercial en el cual se llevaron a cabo las actividades de capacitación, todo ello conforme a lo dispuesto por el artículo 36 de la Ley Nº 19.518, sobre Estatuto de Capacitación. a.2) Para los efectos anteriores, se entienden por remuneración, según lo dispuesto por el artículo 30 del Reglamento del Estatuto, aquellas definidas por el inciso primero del artículo 41 del Código del Trabajo, concepto comentado en el Nº 7 precedente, y por remuneraciones imponibles aquellas sobre las cuales se calculan efectivamente las imposiciones o cotizaciones previsionales obligatorias correspondientes al ejercicio comercial, según sea el régimen previsional a que se encuentra afiliado el trabajador. Para el cumplimiento de las cotizaciones de los trabajadores acogidos al régimen previsional del D.L. Nº 3.500, de 1980, el límite máximo alcanza actualmente a 60 UF del último día del mes anterior al pago de la remuneración respectiva, de acuerdo a lo establecido por el artículo 16 del citado decreto ley. a.3) Para estos fines deben computarse sólo las remuneraciones imponibles efectivamente pagadas al personal durante el transcurso del ejercicio comercial en el cual se desarrollan las actividades de capacitación. Por lo tanto, para el cálculo de dicho tope deben excluirse las provisiones de remuneraciones efectuadas al término del ejercicio, cuyo pago ha quedado diferido para el ejercicio siguiente. En otros términos, el referido límite no debe determinarse sobre remuneraciones que si bien corresponden al ejercicio en el cual se efectuaron las actividades de capacitación, al término del período no se encuentran canceladas. En relación con este punto cabe expresar que las gratificaciones, sean éstas legales o contractuales, también deberán formar parte de las remuneraciones imponibles para los efectos del cálculo del límite del crédito por gastos de capacitación, en atención a que el artículo 41 del Código del Trabajo las califica de "remuneraciones". Ahora bien, considerando que las mencionadas gratificaciones, de acuerdo con la mecánica establecida en el citado Código, deben liquidarse al año siguiente del ejercicio comercial en el cual se devengaron, ellas deben formar parte de la base para calcular el citado monto máximo del 1% en el ejercicio en que efectivamente se paguen, por cuanto el artículo 36 del Estatuto de Capacitación, contenido en la Ley Nº 19.518, establece que deben computarse sólo las remuneraciones imponibles efectivamente pagadas durante el transcurso del ejercicio comercial. De esta manera, quedan excluídas de dicho cálculo las provisiones efectuadas al término del ejercicio y que correspondan a cualquier remuneración cuyo pago ha quedado diferido para el ejercicio siguiente, como es el caso de las provisiones para responder a gratificaciones, sueldos, etc. No obstante lo anterior, los anticipos a cuenta de gratificaciones garantizados, pagados efectivamente durante el ejercicio comercial respectivo, deben formar parte de las remuneraciones anuales para los efectos de establecer el aludido monto máximo del 1%, por la parte que sean imponibles. a.4) Para establecer el mencionado límite, las remuneraciones imponibles deberán reajustarse previamente en la variación del Indice de Precios al Consumidor, ocurrida en el período comprendido entre el último día del mes anterior al de su pago efectivo y el último día del mes anterior al cierre del ejercicio comercial respectivo. a.5) Cabe aclarar que el concepto de "remuneraciones imponibles" también comprende a aquellas que se asignen o paguen, según corresponda, durante el ejercicio, al empresario individual o a los socios de sociedades de personas, siempre y cuando sobre dichas remuneraciones se efectúen cotizaciones previsionales obligatorias, de acuerdo al régimen previsional a que estén afiliadas las personas antes indicadas. Junto a lo anterior, es preciso consignar que de acuerdo a lo dispuesto por el artículo 30 de la Ley Nº 19.518, además de los trabajadores dependientes, son beneficiarios también del sistema de capacitación ocupacional, las personas naturales (los empresarios individuales) y socios de sociedades de personas que trabajen en las empresas que sean de su propiedad, o mejor dicho, el término "trabajador" para los fines que persigue el Estatuto de Capacitación y Empleo, comprende también a las personas antes indicadas. Aumento del límite máximo del 1% de las remuneraciones imponibles pagadas al personal b.1) De conformidad a lo previsto en el inciso primero del artículo 36 del Estatuto, contenido en la Ley Nº 19.518, las empresas que determinen como límite máximo del 1% de las remuneraciones imponibles pagadas a los trabajadores, una suma inferior a 13 Unidades Tributarias Mensuales, vigentes en el mes de Diciembre de cada año, podrán deducir hasta este último valor en el año, siempre y cuando, naturalmente, los gastos efectivos en que se haya incurrido, sean de un monto igual o superior a las citadas 13 U.T.M.. Es decir, aquellas empresas que hayan incurrido en gastos de capacitación y cuyo monto máximo a rebajar por dicho concepto del impuesto de Primera Categoría, sea inferior al valor de 13 U.T.M. vigentes en el último mes del ejercicio, tendrán derecho a deducir hasta este último valor como crédito total contra el citado impuesto de categoría en el año tributario que corresponda. Cabe señalar que el límite de las 13 UTM, sólo es aplicable cuando la suma máxima del 1% de las remuneraciones imponibles, existiendo los elementos para su cálculo, sea inferior a las citadas 13 UTM, no así cuando no se pueda determinar por no haberse pagado o asignado remuneraciones imponibles durante el ejercicio comercial respectivo, situación en la cual no procede invocarse el límite de las 13 UTM antes mencionado. b.2) Los siguientes ejemplos ilustran sobre esta materia: 15.- SITUACION TRIBUTARIA DE LOS GASTOS DE CAPACITACION FRENTE A LAS NORMAS DE LOS ARTICULOS 21 Y 31 DE LA LEY DE LA RENTA Los gastos incurridos en las actividades o acciones de capacitación en aquella parte que constituyen un crédito en contra del impuesto de Primera Categoría, hasta los montos o límites máximos indicados en el Nº 14 precedente, no serán considerados como un gasto necesario para producir la renta de aquellos a que se refiere el artículo 31 de la Ley de la Renta, conforme a lo dispuesto por el inciso primero del artículo 40 del Estatuto, contenido en la Ley Nº 19.518. De consiguiente, si los referidos desembolsos durante el ejercicio comercial respectivo, fueron contabilizados con cargo a cuentas de gastos, ellos deberán agregarse al resultado del ejercicio (utilidad o pérdida del balance, según corresponda), debidamente reajustados en la variación del Indice de Precios al Consumidor existente entre el último día del mes anterior a aquel en el cual se efectuó el desembolso efectivo y el último día del mes anterior al del balance o cierre del período comercial correspondiente, conforme a lo señalado por el Nº 3 del artículo 33 de la Ley de la Renta; todo ello para los efectos de la determinación de la Renta Líquida Imponible de Primera Categoría o Pérdida Tributaria, según corresponda. Por su parte, si los mencionados desembolsos en el transcurso del período en que se incurrió en ellos, fueron contabilizados con cargo a una cuenta del "Activo", obviamente en tal situación no deberán agregarse al resultado del período, ya que no han afectado la conformación de éste, pero al término del ejercicio igualmente deberán reajustarse en la misma variación del IPC antes indicada, abonando a la cuenta de resultado "Corrección Monetaria" la mencionada actualización, conforme a las normas del artículo 41 de la Ley de la Renta. No obstante lo anterior, a los gastos de capacitación antes mencionados (en aquella parte que constituyen crédito), por tratarse de una partida imputable al valor o costo de un bien del activo de las empresas (un derecho o crédito), no se les aplica lo dispuesto por el artículo 21 de la Ley de la Renta, vale decir, tales desembolsos no serán considerados como una partida de aquellas señaladas en el artículo 33 Nº 1 de la ley antes indicada (gastos rechazados), sólo para los efectos de la aplicación de la tributación que dispone dicho artículo 21. En consecuencia, tales sumas no se afectarán como "gastos rechazados" con los impuestos Global Complementario o Adicional, según proceda, en el caso del empresario individual y socios de sociedades de personas, incluyendo a los socios gestores respecto de las sociedades en comandita por acciones, y con el impuesto único del 35% establecido en el inciso tercero de dicho artículo, cuando se trate de sociedades anónimas, en comandita por acciones (respecto de los socios accionistas) y contribuyentes del artículo 58 Nº 1 de la ley. Ahora bien, respecto de la parte de los gastos de capacitación que no den derecho al crédito, el artículo 40 del Estatuto, contenido en la Ley Nº 19.518, preceptúa que tales desembolsos se regirán por las normas contenidas en el artículo 31 de la Ley de la Renta. Por su parte, el artículo 42 de la citada ley, señala que el exceso del crédito por gastos de capacitación que se produzca por sobre el límite del 1% establecido en el artículo 36 de dicha ley, se estimará como un gasto necesario para producir la renta. En consecuencia, y atendido lo dispuesto por las normas legales antes mencionadas, aquella parte de los referidos desembolsos de capacitación que no den lugar al crédito por tal concepto (ya sea, la parte que exceda de los límites indicados en el número anterior, o la totalidad de ellos si no se cumplen con los requisitos o condiciones que se exigen para invocarlos como crédito tributario), se sujetarán en todo a lo previsto en el artículo 31 de la Ley de la Renta. De consiguiente, en la medida que tales desembolsos cumplan con los requisitos que exige la citada norma, se considerarán un gasto necesario para producir la renta por el monto o valor efectivamente desembolsado, es decir, por su monto nominal ó histórico, sin aplicar ningún reajuste al valor real desembolsado. Si las cantidades no se encuentran en la situación antes comentada para todos los efectos tributarios se considerarán como un gasto rechazado de aquellos a que se refiere el Nº 1 del artículo 33 de la Ley de la Renta, y en virtud de tal calificación, deberán agregarse al resultado tributario determinado (R.L.I. de Primera Categoría o Pérdida Tributaria, según corresponda) en el evento de que lo hayan disminuido, debidamente reajustados de conformidad a la modalidad dispuesta por el Nº 3 de la norma legal antes indicada, y a su vez, quedarán sujetos al régimen tributario dispuesto por el artículo 21 de la Ley de la Renta, en la medida que cumplan con las condiciones que exige esta última disposición - que correspondan a retiros de especies o a cantidades representativas de desembolsos de dinero- imposición que se comentó en el último párrafo de la letra a) precedente. A continuación se formulan algunos ejemplos prácticos sobre la determinación del crédito por gastos de capacitación en contra del impuesto de Primera Categoría. c.1) Gastos de capacitación que no superan el límite máximo del 1% de las remuneraciones imponibles anuales pagadas al personal, debidamente actualizadas 1) Antecedentes

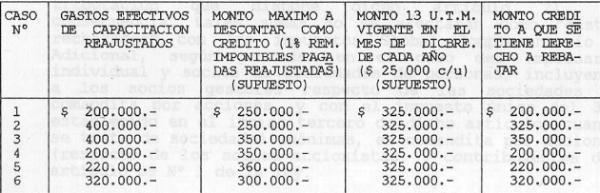

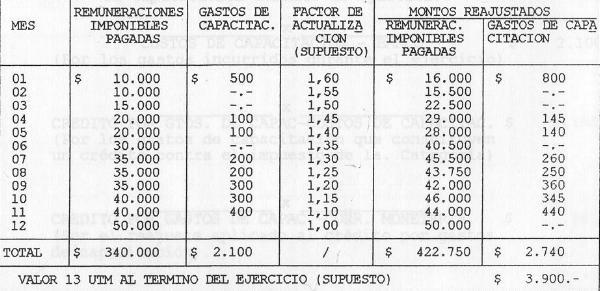

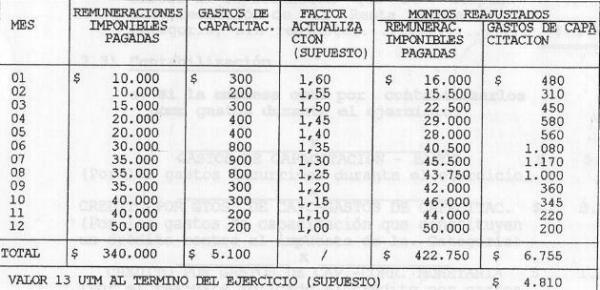

Desarrollo Monto del crédito a) Tope máximo: 1% sobre $ 422.750........ $ 4.228 Monto de los gastos de capacitación, Reajustados ............................. $ 2.740 Monto del crédito. El total de los gastos de capacitación constituye crédito contra el impuesto de 1a. Categoría, ya que su monto es inferior al tope máximo que acep ta la ley .............................. $ 2.740 Contabilización Si la empresa optó por contabilizarlos co mo gastos durante el ejercicio: _____________ x _____________ GASTOS DE CAPACITACION - BANCO $ 2.100 (Por los gastos incurridos durante el ejercicio) _____________ x _____________ CREDITO POR GTOS. DE CAPAC-GASTOS DE CAPAC. $ 2.100 (Por los gastos de capacitación que constituyen crédito en contra del impuesto de 1a. Categoría) _____________ x _____________ CREDITO POR GTOS. DE CAPAC.-CORREC. MONETARIA $ 640 (Por el reajuste aplicado al crédito por gastos de capacitación) ($ 2.740 - $ 2.100 = $ 640)

Si la empresa optó por activar los gastos de capacitación durante el ejercicio: _____________ x _____________ COSTOS DE CAPACITACION - BANCO $ 2.100 (Por los gastos incurridos durante el ejercicio) _____________ x _____________ CREDITO POR GTOS. DE CAPAC-COSTOS DE CAPACITAC. $ 2.100 (Por los gastos de capacitación que constituyen un crédito contra el impuesto de 1a. Categoría) _____________ x _____________ CREDITO POR GASTOS DE CAPAC.-CORR. MONETARIA $ 640 (Por el reajuste aplicado al crédito por gastos de capacitación). c.2) Gastos de capacitación que superan el 1% de las remuneraciones imponibles anuales pagadas al personal, debidamente actualizadas 1.- Antecedentes:

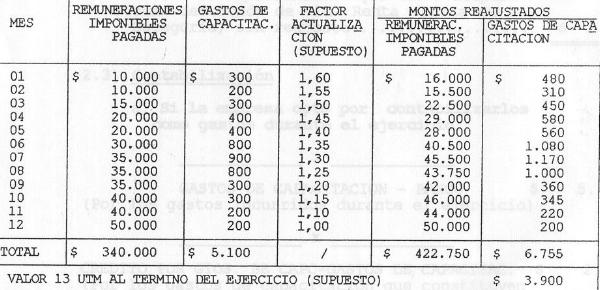

Desarrollo Monto del crédito: a) Tope máximo: 1% sobre $ 422.750...... $ 4.228 Monto de los gastos de capacitación que se aceptan como crédito.......... $ 4.228 Por consiguiente, se aceptan como crédito contra el impuesto de Primera Categoría, los gastos de capacitación incurridos en los siguientes meses:

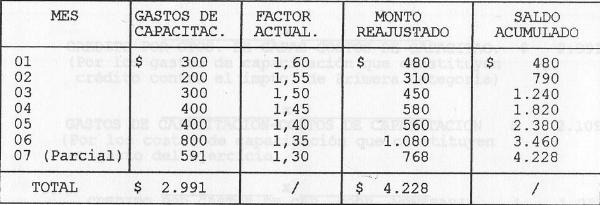

Monto de los gastos de capacitación que se aceptan como deducción de la Renta Bruta de la Primera Categoría: Total gastos de capacitación (sin reajus te)..................................... $ 5.100 Gastos de capacitación considerados como crédito contra el impuesto de Primera Categoría, sin reajuste.................. $ 2.991 Gastos de capacitación que se aceptan como deducción de la Renta Bruta de 1a. Categoría, sin reajuste................... $ 2.109 ========= Contabilización Si la empresa optó por contabilizarlos como gastos durante el ejercicio: _____________ x _____________ GASTOS DE CAPACITACION - BANCO $ 5.100 (Por los gastos incurridos durante el ejercicio) _____________ x _____________ CREDITO POR GTOS. DE CAPC-GASTOS DE CAPACITAC. $ 2.991 (Por los gastos de capacitación que constituyen un crédito contra el impuesto de 1a. Categoría) ____________ x ______________ CREDITO POR GASTOS DE CAP.-CORR. MONETARIA $ 1.237 (Por el reajuste aplicado al crédito por gastos de capacitación) Si la empresa optó por activarlos durante el ejercicio: ____________ x ______________ COSTOS DE CAPACITACION - BANCO $ 5.100 (Por los gastos incurridos durante el ejercicio) ____________ x ______________ CREDITO POR GTOS. DE CAPAC-COSTOS DE CAPACITAC. $ 2.991 (Por los gastos de capacitación que constituyen crédito contra el impto. de Primera Categoría) ____________ x ______________ GASTOS DE CAPACITACION-COSTOS DE CAPACITACION $ 2.109 (Por los costos de capacitación que constituyen un gasto del ejercicio) ____________ x ______________ CREDITO POR GASTOS DE CAP.-CORR. MONETARIA $ 1.237 (Por el reajuste aplicado al crédito por gastos de capacitación). c.3) Gastos de capacitación que superan el límite del 1% de las remuneraciones imponibles anuales pagadas al personal, debidamente actualizadas y éste último es inferior al valor de 13 UTM vigentes al término del ejercicio 1.- Antecedentes:

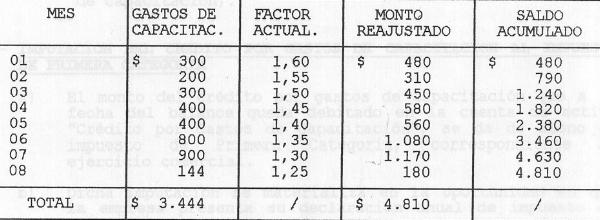

Desarrollo Monto del crédito: Topes máximos: 1% sobre $ 422.750 $ 4.228 UTM mes Dicbre. $ 4.810 Monto de los gastos de capacitación que se aceptan como crédito.......... $ 4.810 Por consiguiente, se aceptan como crédito contra el impuesto de Primera Categoría, los gastos de capacitación incurridos en los siguientes meses: