EJEMPLO Nº 1

(1) Antecedentes

|

|

|

$ 16.000.000 |

|

$ 1.600.000 |

|

| RUT RETENEDOR | Nº CERTIF. | HONORARIOS ANUALES ACTUALIZADOS | IMPUESTO RETENIDO ACTUALIZADO |

| 00.000.000-0 00.000.000-0 00.000.000-0 00.000.000-0 00.000.000-0 |

36 78 15 04 21 |

$ 3.000.000 $ 2.000.000 $ 2.500.000 $ 1.000.000 $ 4.000.000 |

$ 300.000 $ 200.000 $ 250.000 $ 100.000 $ 400.000 |

| TOTALES | $ 12.500.000 |

$ 1.250.000 |

* Por su actividad profesional se encuentra acogido al régimen de presunción de gastos. b. Dividendos percibidos de S.A. abierta, cuyas acciones se transan en Bolsas de Valores del país, según certificado emitido por la respectiva empresa. Las acciones que dan origen a los dividendos son de pago y fueron adquiridas en el año 1989.

(2) Desarrollo

(3) Confección Formulario Nº 22 |

| Línea 2 (Código 105): | Dividendos de S.A, abiertas Crédito 1ª Categoría (Código 601) ...................................... |

$ 232.940 ========== |

$ 1.320.000 (+) |

Línea 6: |

Honorarios percibidos según detalle efectuado en Recuadro Nº 1, reverso Form. Nº 22 . . . . .......................... |

$23.532.000 (+) |

|

Honorarios anuales sin retención, actualizados .................. |

$ 16.000.000 |

Honorarios anuales con retención, actualizados.................. |

$ 12.500.000 |

Total ingresos brutos, actualizados ..................................... |

$ 28.500.000 |

Menos: - Gastos presuntos: 30% s/ $ 28.500.000 $ 8.550.000 - Se rebaja tope: $ 4.749.840 .............................................. |

$(4.968.000) |

Total Renta Actualizada a declarar en Línea 6 .................. |

$23.532.000 ========= |

||

Línea 7 (Código 155): |

Intereses reales positivos por depósitos bancarios, actualizados ......................................................................... |

$ 601.275 (+) |

Línea 10: |

Incremento por impuesto de 1a. Categoría por los dividendos percibidos ................................................. |

$ 232.940 (+) |

Línea 14: |

SUBTOTAL ............................. |

$25.686.215 (=) |

Línea 16: |

Rebajas por inversiones art. 57 bis y dividendos e intereses * Rebaja por acciones de pago * 20% s/$ 23.900.000 |

$ 4.780.000 ========== |

|

* Topes: - 20% s/Rta. efectiva $ 24.827.267,deducida rebaja 50% de dividendos e intereses del punto siguiente .............................. |

$ 4.921.821 ========== |

||

- 50 UTA ................................. |

$ 16.560.000 ========== |

||

* Cantidad a registrar en Código (183) |

$ 4.780.000 ========== |

||

* Rebaja por dividendos e intereses

|

$ 1.552.940 $ 601.275 $ 2.154.215 ========== $ 1.077.108 ========== ========== ========== |

||

* Cantidad total a registrar en Código (730) (Códigos 183+700)................................................ |

$ 5.857.108 (-) |

||

Línea 17: |

Base Imponible de Global Complementario....................... |

$19.829.107(=) ============ |

Línea 18: |

Impuesto Global Complementario según tabla .................. |

$ 1.450.846 (+) |

|

Línea 23: |

Crédito por impto. tasa adic. ex-art. 21................................ |

$ 143.618 (-) |

Línea 29: |

Crédito por impto. de 1a. Categoría..................................... |

$ 232.940(-) |

|

Líneas 30 (Código 304) y 31 (Código 31): |

Impto. Global Complementario determinado...................... |

$ 1.074.288(+) |

Línea 43: |

Pagos Provisionales actualizados......................................... |

$ 1.600.000 (-) |

Línea 47 (Códigos 198 y 611): |

Retenciones efectuadas sobre honorarios, según detalle Recuadro Nº 1, reverso Form. Nº 22 .................................. |

$ 1.250.000(-) |

Línea 53: |

Resultado Liquidación Anual Impto. Renta........................ |

$(1.676.086)(=) ============ |

|

Línea 54: |

Saldo a favor contribuyente ................................................ |

$ 1.775.712 (+) ============ |

|

Línea 56: |

Monto devolución solicitada ............................................... |

$ 1.775.712 (=) ============ |

| EJEMPLO Nº 2 (1) Antecedentes |

|

$ 8.500.000 |

|

$ 850.000 |

|

RUT RETENEDOR |

Nº CERTIFICADO |

SUELDOS ANUALES ACTUALIZADOS |

IMPTO. UNICO RET. ANUAL ACTUAL. |

00.000.000-0 00.000.000-0 00.000.000-0 00.000.000-0 |

46 61 32 18 |

$ 4.249.009 5.236.424 4.690.633 3.981.406 |

$ 18.760 67.141 42.816 6.305 |

TOTALES |

$ 18.157.472 |

$ 135.022 |

* Monto interés real positivo, actualizado $ 298.000 * Monto interés real negativo, actualizado $ ( 80.000) |

|

$ 375.000 |

|

66.176 |

|

-.- |

| (2) Desarrollo * En la Sección Identificación del contribuyente tanto en el anverso como en el reverso del Form. Nº 22, se deben anotar los datos que se requieren en dicha Sección, los cuales son obligatorios. * Los honorarios se declaran en la Línea 6, detallándolos previamente en el Recuadro Nº 1, del reverso del Form. Nº 22, y los pagos provisionales mensuales efectuados directamente por el contribuyente se declaran en la Línea 45. * Los sueldos se declaran en la Línea 9 y el impuesto único en la Línea 29. * Los intereses positivos se declaran en la Línea 7 (Código 155) y los negativos en la Línea 12. * Los dividendos se declaran en la Línea 2 (Código 105) y el crédito por impuesto de 1ª categoría en las líneas 2 (Código 601), 10 (Código 159) y 31. * La rebaja del 50% de los dividendos percibidos de S.A. abierta y del incremento declarado en línea 10 (Código 159) y de los intereses por depósitos bancarios, se anota en la línea 16 (Código 700 y 730). * Por percibir sueldos de más de un empleador, debe reliquidar el impuesto único de 2ª Categoría, mediante el Form. Nº 2514, traspasando la diferencia de impuesto resultante a la línea 41 del Form. Nº 22, y además, a la línea 29 de dicho documento. (3) Confección Formulario Nº 22

|

C.

Socios de sociedades de profesionales clasificadas en la Segunda Categoría

(D) Sociedades de Profesionales clasificadas en la Segunda Categoría

Línea: HONORARIOS ANUALES CON RETENCION. RENTA ACTUALIZADA: Anote el total de la Columna (5) del Certificado Nº 1 y/o el de la Columna (7) del Certificado Nº 2, emitidos por los agentes retenedores, cuyos modelos se presentaron en la Letra (B) anterior. Si se han recibido más de un Certificado por las rentas en comento, deberán sumarse los totales de las columnas antes indicadas de cada documento, y el resultado obtenido trasladarse a la columna "Renta Actualizada" Código (461). Si la Sociedad de Profesionales indicada, respecto de una o más empresas no recibió los certificados pertinentes, la información relativa a dicha columna, deberá proporcionarla de acuerdo a las Boletas de Honorarios emitidas, teniendo presente, en estos casos, que los honorarios y el correspondiente impuesto retenido sobre ellos, debe registrarse en forma anual y debidamente reajustados por los Factores de actualización contenidos en la TERCERA PARTE de este Suplemento Tributario, considerando para ello el mes en que se percibieron efectivamente las rentas o se retuvo el impuesto respectivo, según corresponda. Línea: HONORARIOS ANUALES CON RETENCION. COLUMNA IMPUESTO RETENIDO ACTUALIZADO: Registre el total de la columna (6) del Certificado Nº 1 y/o el de la columna (9) del Certificado Nº 2, emitidos por los agentes retenedores, cuyos modelos se presentaron en la Letra (B) anterior. Si se han recibido más de un certificado, los totales de las columnas antes indicadas de cada documento deberán sumarse y el resultado obtenido trasladarse a la columna "Impuesto Retenido Actualizado", Código (492). Línea: HONORARIOS ANUALES SIN RETENCION. COLUMNA RENTA ACTUALIZADA: Registre en esta línea la suma anual de los honorarios brutos pagados por personas no obligadas a efectuar la retención de impuesto de 10%, debidamente reajustados, de acuerdo con los factores de actualización contenidos en la TERCERA PARTE de este Suplemento, considerando para tales fines, el mes de la percepción de la renta correspondiente. Línea: TOTAL INGRESOS BRUTOS. COLUMNA RENTA ACTUALIZADA: Anote en esta línea la cantidad que resulte de sumar los valores registrados en las líneas anteriores (Códigos 461 y 545), la que constituye los Ingresos Brutos Anuales del ejercicio, debidamente actualizados. Línea: GASTOS EFECTIVOS: En esta línea la sociedad de profesionales deberá registrar los gastos efectivos incurridos en el desarrollo de su respectiva actividad o profesión, anotando en el (Código 465) el monto anual de éstos, debidamente reajustados por los factores de actualización contenidos en la TERCERA PARTE de este Suplemento Tributario, considerando para tales efectos el mes del pago o desembolso efectivo del gasto. Para los efectos de esta rebaja, sólo deben considerarse los gastos efectivamente desembolsados o pagados en el desarrollo de la actividad, siempre y cuando éstos cumplan, entre otros, con los siguientes requisitos: (i) Que se hayan pagado efectivamente en el ejercicio comercial 2000, excluyendo todos aquellos gastos no pagados o adeudados al término del citado período (ii) Que sean necesarios para producir la renta, es decir, que sean inevitables u obligatorios, considerándose no sólo la naturaleza del gasto, sino además, su monto, esto es, hasta qué cantidad el gasto ha sido necesario para producir la renta del ejercicio (iii) Que su monto esté debidamente acreditado con documentos fehacientes que disponga el contribuyente o con los medios que pueda exigir el SII (iv) que se relacionen directamente con el ejercicio de la actividad, es decir, que no se traten de gastos ajenos al giro del contribuyente. Este tipo de sociedades para la deducción de los gastos efectivos deben atenerse a las mismas instrucciones comentadas en el Nº 2 de la letra (B) precedente, en cuanto a qué tipo de gastos pueden rebajar y la forma de calcular la depreciación de los bienes del activo inmovilizado, teniendo presente que dentro de dichos gastos deben comprenderse como tales las contribuciones de bienes raíces pagadas por estos contribuyentes respecto de los inmuebles destinados a la actividad profesional. El Cuadro Resumen de Depreciación y la forma de determinar la renta de Segunda Categoría que corresponde a sus socios, debe quedar registrada en el Libro de Contabilidad General o en el de Inventarios y Balances. Línea: GASTOS PRESUNTOS: 30%, con tope de $ 4.968.000. Esta línea no debe ser utilizada por las sociedades de profesionales que se analizan, ya que este tipo de contribuyente sólo tiene derecho a rebajar los gastos efectivos incurridos en el desarrollo de su actividad, y nunca gastos presuntos o estimados. Línea: TOTAL HONORARIOS: Anote en esta línea la diferencia que resulte de restar a la cantidad registrada en la línea "Total Ingresos Brutos" (Código (547), el monto de los gastos efectivos registrados en el Código (465). Dicho valor así determinado, si es positivo deberá anotarse en el Código (467), y luego sumarse con los valores que se registren en las líneas siguientes (Códigos 479 y 617) cuando existan éstos, anotando el resultado de dicha suma en la línea "Total Rentas y Retenciones" (Código 618), y luego, sólo el valor registrado en el Código (619) de dicha línea, trasladarse a la Línea 49 (Código 198) del Formulario Nº 22. Si no existen cantidades a registrar en las líneas de los Códigos (479 y 617), de todas maneras el valor determinado en la línea "Total Honorarios" (Código 467), deberá trasladarse a la línea "Total Rentas y Retenciones" (Código 618), sin trasladarlo a ninguna línea del Formulario Nº 22. Si el resultado de la línea "Total Honorarios" (Código 467) es negativo, debe registrarse en dicha línea entre paréntesis, sin que sea procedente que el citado valor se compense con los valores registrados en los Códigos (479 y 617), y sin trasladarse, además, a ninguna línea del Formulario Nº 22.

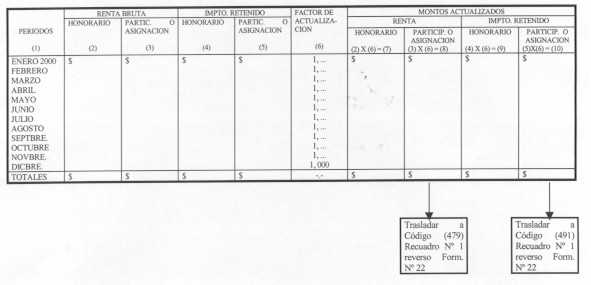

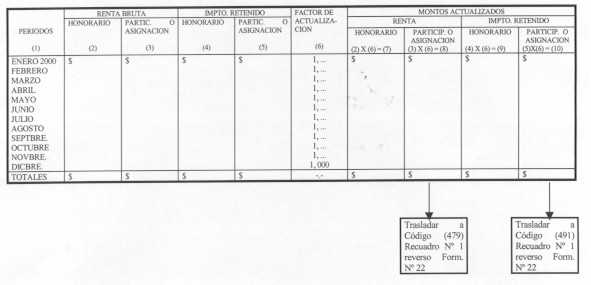

MODELO DE CERTIFICADO Nº 2, SOBRE HONORARIOS Y PARTICIPACIONES O ASIGNACIONES A DIRECTORES PAGADOS POR SOCIEDADES ANONIMAS Razón Social Sociedad Anónima............................ RUT. Nº.................................................. Dirección................................................ Giro o Actividad......................................... Tipo de Sociedad Anónima (Indicar si es abierta o cerrada) CERTIFICADO SOBRE HONORARIOS Y PARTICIPACIONES O ASIGNACIONES A DIRECTORES PAGADOS POR SOCIEDADES ANONIMAS CERTIFICADO Nº ............... Ciudad y fecha................ La Sociedad Anónima.................................., certifica que al Sr................ Rut. Nº......................, durante el año 2000, se le han pagado las siguientes rentas por concepto de ...................................................................., y sobre las cuales se le practicaron las retenciones de impuestos que se señalan: |

Línea: TOTAL REMUNERACIONES DIRECTORES S.A. RENTA ACTUALIZADA: Anote el monto actualizado de las asignaciones y participaciones pagadas por las S.A., correspondiendo dicho valor al total registrado en la Columna (8) del Certificado emitido por la respectiva sociedad. Si se han recibido más de un Certificado por las rentas que se comentan, deberán sumarse los totales de la columna antes indicada de cada documento, y el resultado obtenido trasladarse a la columna "Renta Actualizada" Código (479). Línea: TOTAL REMUNERACIONES DIRECTORES S.A. IMPTO. RETENIDO ACTUALIZADO: Registre el monto del impuesto retenido sobre las asignaciones o participaciones pagadas por las S.A., correspondiendo dicho valor al total registrado en la Columna (10) del Certificado emitido por la respectiva sociedad. Si se han recibido más de un certificado los totales de la columna antes indicada de cada documento, deberán sumarse y el resultado obtenido también deberá trasladarse a la columna "Impuesto Retenido Actualizado" (Código (491). Línea: TOTAL RENTAS Y RETENCIONES: Sume los valores registrados en las líneas anteriores de dicho Recuadro Nº 1, con las demás cantidades registradas en las otras líneas del referido recuadro de acuerdo a su concepto, cuando éstas sean positivas, y además de anotar el resultado obtenido en esta línea "TOTAL RENTAS Y RETENCIONES", trasládelo, respectivamente, a las Líneas 6 y 49 (Código 198) del Formulario Nº 22, tal como se indica en dicho Recuadro. Si no existen rentas registradas en los Códigos (467) y/o (617), los valores anotados en los Códigos (479) y (491) se trasladan a los Códigos (618) y (619), y luego, se trasladan respectivamente a las líneas 6 y 49 (Código 198) del Formulario Nº 22. Si el contribuyente declarante, respecto de una o más sociedades anónimas no recibió los Certificados pertinentes, para proporcionar la información requerida en dicho Recuadro Nº 1, deberá proceder en los mismos términos indicados en el último párrafo de la Columna "HONORARIOS ANUALES CON RETENCION" del Recuadro Nº 1, comentado en el Nº (2) de la letra (B) precedente, respecto de las boletas emitidas que acreditan la percepción de las asignaciones o participaciones y la retención del impuesto. (F) Cómputo de las rentas de la Segunda Categoría en el impuesto Global Complementario de los contribuyentes que residan en las zonas extremas del país

(Mayores instrucciones en Circulares del SII Nºs. 10, 22, 83 y 93, de 1976; 48, de 1985 y 36, de 1992, publicadas en los Boletines de los meses de Marzo, Agosto y Septiembre de 1976 y Diciembre de 1985 y Agosto de 1992, respectivamente). |