Noticias

Santiago, 17 de Abril de 2025

SII presenta versión revisada de estudio de brechas de cumplimiento tributario en IVA y en el Impuesto a la Renta

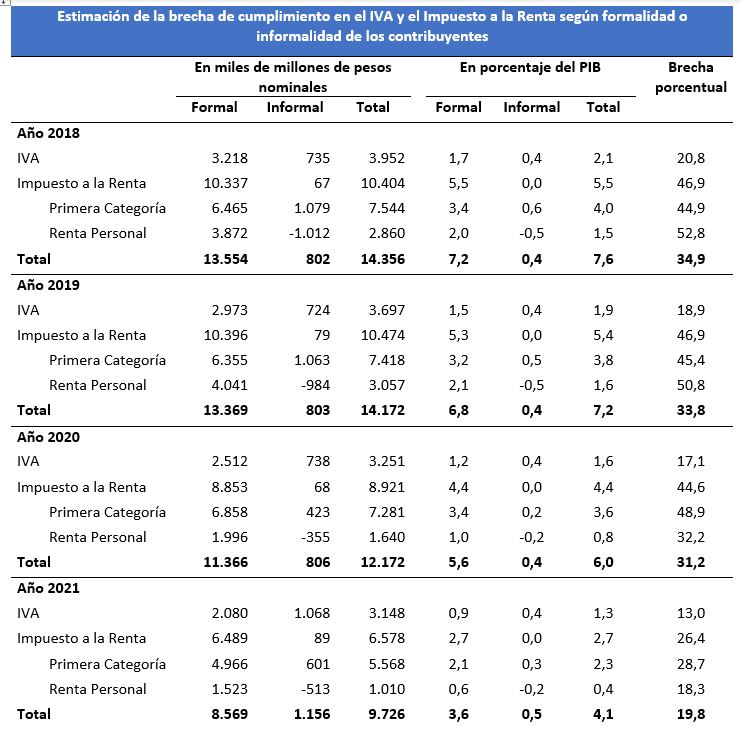

- Para el período 2018-2020, el incumplimiento tributario promedio se calcula en 18,9% para el IVA; un 46,4% para el Impuesto de Primera Categoría; y de un 45,3% para el Impuesto a las Rentas Personales, que incluye Segunda Categoría y Global Complementario.

- Director del SII, Javier Etcheberry, destacó que la información obtenida será de gran ayuda para el Servicio porque entrega antecedentes específicos respecto de dónde están las brechas, por qué se están produciendo, dónde debemos controlar más y qué cruces adicionales podemos hacer para reducirlas.

La entidad fiscalizadora recordó que el objetivo del estudio fue estimar las brechas de cumplimiento en el IVA y el Impuesto a la Renta, tanto en Primera Categoría como en Rentas Personales, identificando en qué grupos de contribuyentes se concentra el incumplimiento; en qué actividades económicas; bajo qué formas de evadir; y cuál es el peso de la economía informal en el incumplimiento tributario.

En ese contexto, el director del SII, Javier Etcheberry, enfatizó que más allá de polemizar sobre una cifra puntual, lo relevante es que en Chile sigue habiendo un nivel de evasión importante, y todos debemos trabajar para combatirla. Destacó que la información obtenida será de gran ayuda para el Servicio porque entrega antecedentes específicos respecto de dónde están las brechas, por qué se están produciendo, dónde debemos controlar más y qué cruces adicionales podemos hacer para reducirlas. Brecha de incumplimiento y peso de la economía informal en la evasión

El informe estima las brechas de cumplimiento en el IVA y el Impuesto a la Renta, identificando en qué grupos de contribuyentes y bajo qué formas, se concentra el incumplimiento. Para ello, considera tres elementos: evasión, elusión y calidad de la información.

Las estimaciones se realizaron para el período 2018 a 2021, para los cuales existe información completa y definitiva del SCN. Excepcionalmente, para el IVA se realizaron estimaciones provisorias y preliminares para los años 2022 y 2023, las que podrían cambiar una vez que el Banco Central publique las cifras definitivas.

Cabe señalar que los resultados del año 2021 deben mirarse con precaución, pues coinciden con la entrega de bonos de ayuda económica y los retiros de las AFP, a propósito de la pandemia de COVID, lo que se reflejó en un gran incremento del consumo en dicho período, y no es claro hasta qué punto las cuentas nacionales pudieron medir con precisión todos sus efectos.

Respecto del concepto de formalidad o informalidad de la economía incorporado en los análisis del estudio revisado, se entiende por contribuyente formal a aquel que tiene inicio de actividades y presenta declaraciones de impuestos, aunque no declare la totalidad de sus operaciones. Se considera contribuyente informal a aquel que no tiene inicio de actividades y opera al margen de la normativa vigente.

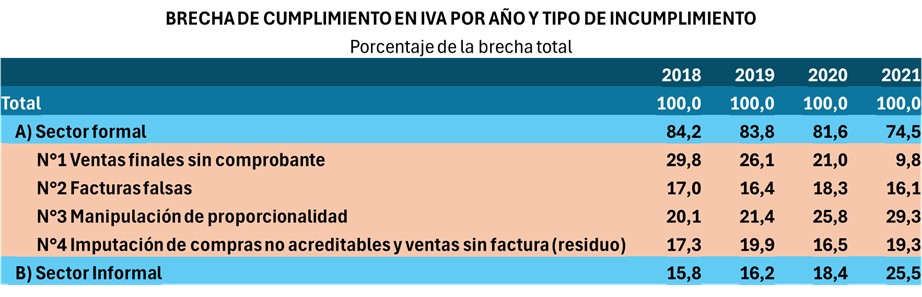

Considerando todo lo anterior, el incumplimiento tributario promedio del IVA para el período 2018-2020 se calcula en un 18,9%, lo que equivale a un 1,9% del PIB. La brecha de IVA se origina en ventas finales sin comprobantes, en facturas falsas, en la manipulación de la proporcionalidad del IVA, en la imputación de compras no acreditables y ventas sin factura y en actividades de la economía informal.

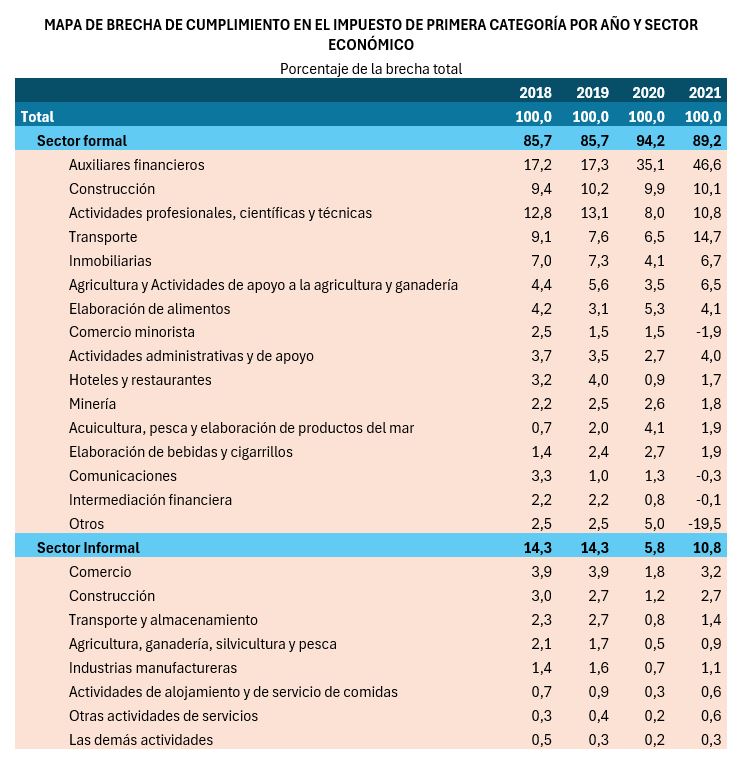

En el caso del Impuesto a la Renta, consolidando Primera Categoría y Rentas Personales, la brecha para el período se calcula en un 46,1%, lo que equivale a un 5,1% del PIB. En la economía formal la brecha de IDPC se concentra en los auxiliares financieros, la construcción, las actividades profesionales y técnicas, el transporte y las inmobiliarias. A su vez, en la economía informal la brecha es importante en el comercio, la construcción y el transporte.

El peso de la economía informal en la evasión tributaria es relativamente pequeño, representando en torno a 0,4% del PIB. Su incidencia es relativamente mayor en el IVA, explicando en torno al 17% de la evasión de dicho impuesto, mientras que en el Impuesto a la Renta su impacto es muy marginal, pues al ser un impuesto progresivo y estar las actividades informales concentradas en la población de bajos ingresos, la evasión potencial de Impuesto de Primera Categoría sería recuperada casi en su totalidad como crédito en contra del Impuesto a la Renta Personal.

En el IVA, un 83% del incumplimiento se detecta en el sector formal, donde las ventas finales sin comprobante representan el tipo de incumplimiento más relevante, explicando el 25,6% de la brecha total de dicho impuesto en el período 2018 – 2020.

En cuanto a su distribución según las actividades económicas de los contribuyentes, en la economía formal la brecha de IVA se concentra en el comercio minorista, la construcción, las actividades profesionales y técnicas, y en las inmobiliarias.

En la economía informal la brecha es importante en el comercio, la construcción y el sector agropecuario.

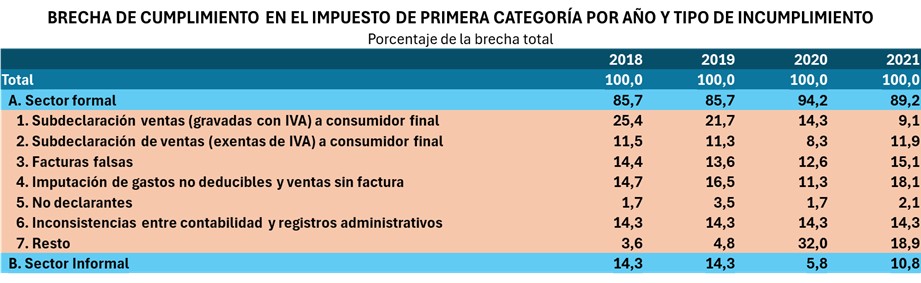

De manera similar, en el Impuesto de Primera Categoría, el incumplimiento se detecta mayoritariamente en el sector formal, que explica un 89% del total de la brecha, siendo la subdeclaración de ventas gravadas con IVA a consumidor final el principal tipo de incumplimiento, explicando un 21% de la brecha en el período 2018 – 2020, como consecuencia de lo detectado en el IVA.

En la economía formal la brecha de IDPC se concentra en los auxiliares financieros, la construcción, las actividades profesionales y técnicas, el transporte y las inmobiliarias. A su vez, en la economía informal, la brecha es importante en el comercio, la construcción y el transporte.

En el caso del del Impuesto a la Renta Personal, el análisis determina que la mayor brecha se ubica en el sector formal y, respecto de su origen, en la subdeclaración de rentas empresariales.

El SII destacó que los datos confirman los análisis respecto de dónde poner los esfuerzos de fiscalización: en el IVA, en la no emisión de documentos tributarios electrónicos, emisión de facturas falsas y uso indebido de créditos fiscales. En Renta, los esfuerzos estarán puestos en la subdeclaración de ingresos y en la sobredeclaración de gastos.

Acciones de Fiscalización en el sector formal

Con el objeto de controlar las ventas que se realizan sin la emisión de documentos tributarios:

•Reforzamiento de las acciones de cumplimiento en terreno y puntos fijos, especialmente en el sector comercio y de restaurantes, además del control de la entrega impresa o virtual de las boletas electrónica para los comercios con dispositivos con impresora y el fortalecimiento de la correcta emisión y porte de documentos tributarios en el traslado de mercaderías mediante controles carreteros en distintos puntos del país, entre otros.

En tanto, para combatir el uso de facturas falsas se priorizará una serie de acciones, entre ellas:

•Fortalecimiento del control en el inicio y verificación de actividades, con objeto de detectar en un menor tiempo potenciales emisores de facturas falsas; control del contenido de las facturas y su veracidad, además de detener la emisión en línea de documentos visiblemente falsos, que deberán someterse a verificaciones en las oficinas del Servicio.

•A los contribuyentes que estén haciendo uso de facturas falsas se les enviará información detallada de las facturas cuestionadas mediante correos electrónicos, para que las corrijan a través de Internet, eliminándolas y pagando las diferencias detectadas.

Respecto de la manipulación de la proporcionalidad y la imputación de compras no acreditables y ventas intermedias sin facturas:

•Se aplicarán auditorías, por el uso indebido del crédito fiscal IVA a partir de la información del detalle contenido en las facturas electrónicas de compra, asegurando que se utilicen los créditos que tienen relación con la actividad económica del contribuyente.

•Se controlará a comerciantes con operaciones de importación, compras nacionales relevantes, uso o explotación de bodegas o depósitos de almacenamiento, que estén subdeclarando la valoración de los productos importados o sin declarar ingresos por ventas; y se automatizará el cobro de IVA directo a contribuyentes que no presenten la Declaración Mensual de IVA a partir de la información disponible en el Registro de Compras y Ventas.

•Control a contribuyentes que operan sobre ciertos segmentos de productos con antecedentes de falsificación o ilegales, tales como fuegos artificiales, ropa, joyas, juguetes, libros y/o licores. Para hacerse parte de las querellas, pero también fiscalizar el pago de los impuestos de los capitales utilizados.

Adicionalmente, toda la nueva información que se obtiene en la fiscalización del IVA se incluirá en los modelos de detección de incumplimientos de Renta, para detectar subdeclaración de ingresos de primera categoría, así como la sobredeclaración de gastos.

También se realizarán auditorías a Empresas Multinacionales asociadas al Impuesto Adicional, como la salida de fondos al extranjero, en especial a aquellos no declarantes de rentas extranjeras por inversiones en el exterior con resultados financieros positivos pero que no generan retornos hacia Chile. También la capitalización de intereses de préstamos de sociedades extranjeras, y las remesas exentas del impuesto adicional, entre otros.

Acciones de Fiscalización en el sector informal

Para controlar el comercio informal, el SII aplicará una serie de acciones, entre las que destacan:

•Controlar el cumplimiento de la obligación de inicio de actividad a quienes efectúan operaciones comerciales con la Administración del Estado, usuarios de medios de pago electrónico, y a quienes comercialicen en plataformas digitales de intermediación.

•Controlar que los bancos e instituciones financieras exijan el inicio de actividades en el otorgamiento de créditos a contribuyentes informales.

•Fiscalizar comerciantes con operaciones reportadas por proveedores de pagos electrónicos, receptores de facturas de compra, plataformas de intermediación de comercio electrónico y/o transferencias electrónicas reportadas por más de 50 transferencias bancarias.

•Aplicación de la nueva facultad de clausura a comerciantes sin inicio de actividades que realizan operaciones de venta de productos ilegales a través de plataformas de intermediación o market places.

•Implementado el IVA a los bienes importados, evitando la informalidad que podía producirse en compras de menor valor o subvaloradas, que luego ingresaban al comercio informal.

Si desea enviar comentarios al estudio, puede hacerlo escribiendo a consultas_brechas@sii.cl