Basic HTML Version

41

Marzo de 2014

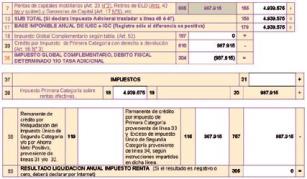

En resumen, las líneas y códigos de la declaración de impuesto anual a la renta, serían:

Ejemplo N° 3.5: Compra y venta de acciones por una persona natu-

ral, compradas antes de la reforma del mercado de capitales del

año 2001, sin Declaración Jurada ni pago de impuesto en el Año

Tributario 2002.

DESCRIPCIÓN

Una persona natural compra acciones, antes de la reforma del mercado de capitales, ocurrida

en el año 2001, las cuales vende posteriormente.

Si usted desea declarar mediante formulario en pantalla, o hacer modificaciones a su propues-

ta de declaración, lo invitamos a leer el siguiente ejemplo.

RECUERDE LAS INSTRUCCIONES QUE DEBE TENER PRESENTE AL DECLARAR POR

PANTALLA O MODIFICAR LA PROPUESTA DE DECLARACION

(Ver información en la sección IV y V)

En la eventualidad de que la única renta o ganancia se origine por la compra y venta de ac-

ciones, debe verificar los requisitos que se deben cumplir para considerar estas rentas como

“Ingresos no afectos a los Impuestos a la Renta”.

La información señalada es presentada al SII, mediante las Declaraciones Juradas de Renta,

que para esta situación puntual corresponde a la Declaración Jurada N° 1891, sobre Compra y

Venta de Acciones.

Se le facilitará un asistente de cálculo de acciones.

Para completar los datos del asistente de acciones, debe contar con la siguiente

información:

a.- Factura de Compra y Venta.

b.- Rut de la Sociedad Anónima (S.A.).

Una vez ingresados los datos, el asistente de cálculo de acciones determinará automática-

mente los mayores valores, los cuales se traspasan a la aplicación electrónica de la Declara-

ción de Renta. Adicionalmente, completa el Recuadro N° 5 del Formulario N° 22.

EJEMPLO NUMÉRICO

Rentas originadas en la venta de acciones, obtenidas por una persona natural, la cual no tiene

otras rentas, y que fueron compradas antes de la reforma del mercado de capitales del año

2001, por las cuales no presentó la Declaración Jurada Simple (Circular N° 99, de 2001) ni el

pago del Impuesto Único en el Año Tributario 2002.

ANTECEDENTES

> Una persona posee acciones de la Sociedad Anónima BB, compradas en el mes de febrero

de 1987 a través de una corredora de bolsa, en la suma de $ 15.000.000.

> Las acciones señaladas son vendidas con fecha 30 de octubre de 2013 en la bolsa y me-

diante un corredor de valores en la suma de $ 145.437.500.

> La variación del Índice de Precios al Consumidor (IPC), entre la fecha de la compra y la de

la venta, es de 583,3%, de acuerdo con lo señalado en el artículo 17, N° 8, de la Ley sobre

Impuesto a la Renta.

> La variación del IPC, entre la fecha de venta y el 31 diciembre de 2013, es de 0,5%.

> Las acciones compradas en 1987 no se acogieron a los requisitos establecidos en la refor-

ma del mercado de capitales del año 2001, por lo que los mayores valores determinados, con

posterioridad al año señalado, constituyen renta afecta a impuesto.

DESARROLLO

• Al no poder aplicarse las normas del artículo 107, puesto que no se cumplieron los requisitos

contemplados en la reforma del mercado de capitales de 2001, esto es, no se presentó una

Declaración Jurada Simple o no se pagó impuesto, permiten señalar que la renta obtenida es

un “Ingreso afecto a Impuesto a la Renta”.

• Para la confección de la Declaración de Renta, se deberá calcular la ganancia o MAYOR VA-

LOR afecto a impuestos, la cual se determina de acuerdo al artículo 17, N° 8, que se muestra

a continuación

El mayor valor determinado constituye renta afecta a impuesto, para lo cual debemos identifi-

car la operación con respecto a la letra c, del cuadro resumen que se indica.

o La compra se realizó en el año 1987.

o La venta se efectuó el 30 de octubre de 2013.

• Por lo cual, se puede señalar que la operación de la venta se clasifica en la letra c.2, enaje-

nación después de un año desde que se compraron las acciones, por lo que corresponde apli-

car al mayor valor la tributación del Impuesto Único de Primera Categoría, con tasa del 20%.

• Por tratarse de una persona natural, el artículo 17, N° 8, establece en su inciso tercero la

siguiente exención de impuesto: Estarán exentas de este impuesto las cantidades obtenidas

por personas que no estén obligadas a declarar su renta efectiva en la Primera Categoría, y

siempre que su monto no exceda de 10 Unidades Tributarias Mensuales (UTM) por cada mes,

cuando el impuesto deba retenerse, y de 10 Unidades Tributarias Anuales (UTA).

• Por tanto, antes de determinar el 20% en carácter de Impuesto Único de Primera Categoría,

debemos comparar:

o Mayor valor determinado $ 43.157.213.

o Monto de la exención, equivalente a 10 UTA por $ 4.892.640, considerando que el

valor de una UTA a 2013, equivale a $ 489.264.

El mayor valor excede a la exención de las 10 UTA, por lo cual corresponde afectar con im-

puesto a todo el mayor valor en la venta de acciones: