Índice de contenidos

Conceptos sobre la Ley sobre Impuesto a la Renta (LIR)

La Ley sobre Impuesto a la Renta, contenida en el Decreto Ley N° 824, de 1974, es el cuerpo normativo que establece los distintos impuestos sobre los ingresos o utilidades de las empresas y de las personas naturales en nuestro país.

Esta Ley es de gran importancia, debido a su impacto recaudatorio y a la cantidad de actores que participan en el proceso, ya sea como contribuyentes, como entidades gubernamentales o como terceros.

Así entonces, es imprescindible conocer y comprender los derechos y obligaciones que emanan de ella:

¿Qué son los Impuestos?

Si bien esta no es una definición de la Ley sobre Impuesto a la Renta, como ciudadanos es nuestro deber conocer el rol que estos cumplen en nuestra sociedad:

Los impuestos son los aportes en dinero que los ciudadanos están obligados por ley a pagar, para que el Estado disponga de los recursos suficientes con los que financiar la satisfacción de las necesidades públicas.

Los impuestos son clasificados según su tipo, en tres grandes grupos:

Descripción:

Impuesto que se aplica por el uso de la riqueza sobre las personas y, por lo tanto, indirectamente. Los impuestos son indirectos sobre las ventas, la propiedad, el alcohol, las importaciones, la gasolina, etc:

- Impuesto a las Ventas y Servicios (IVA).

- Impuesto a los Productos Suntuarios.

- Impuesto a las Bebidas Alcohólicas, Analcohólicas y Productos Similares.

- Impuesto a los Tabacos.

- Impuesto a los Combustibles.

- Impuesto a los Actos Jurídicos (de Timbres y Estampillas).

- Impuesto al Comercio Exterior, entre otros.

Ejemplo:

IVA: Este impuesto consiste en el recargo del 19% al monto del precio final determinado por el vendedor de un bien o servicio. El impuesto actúa en cadena, trasladándose desde el vendedor al comprador, quien descuenta el impuesto pagado y acreditado en las facturas de sus compras (Crédito Fiscal) y agrega el impuesto recolectado en las ventas (Débito Fiscal). El consumidor del bien o servicio es quien soporta por último el impuesto que se ha arrastrado en la cadena desde el productor hasta el consumidor final.

Descripción:

Son impuestos que se aplican directamente al titular de la renta o riquezas que los paga, de manera que se puede reconocer quién lo pagó y su monto. Dentro de los impuestos directos están aquellos contemplados en la Ley de la Renta, como los impuestos a las utilidades de las empresas o los impuestos personales:

- Impuesto a la Renta de Primera Categoría.

- Impuesto Único de Segunda Categoría.

- Impuesto Global Complementario.

- Impuesto Adicional.

Ejemplo:

Impuesto Global Complementario: Es un impuesto anual que afecta a las personas naturales que obtengan rentas o ingresos de distinta naturaleza, tales como honorarios, intereses por depóstitos y ahorros, dividendos por la tenencia de acciones, retiros de utilidades de empresas, ingresos por arriendos, rentas presuntas originadas por la actividad de transporte y de la minería, entre otras.

Descripción:

En esta categoría, podemos señalar otros impuestos que en general escapan a la clasificación planteada desde el punto de vista del gasto y el ingreso.

- Impuesto Territorial.

- Impuestos a las Herencias, Asignaciones y Donaciones.

- Impuestos Municipales.

- Impuestos a los Casinos de Juegos.

Ejemplo:

Impuesto a Herencias, Asignaciones y Donaciones: Se aplica sobre el valor de las transmisiones de la propiedad a causa de la muerte de una persona o las transferencias por las donaciones hechas durante la vida del donante.

¿Qué es la Renta?

En el sentido tributario, renta son todos los ingresos que constituyan utilidades o beneficios que rinda una cosa o actividad y todos los beneficios, utilidades e incrementos de patrimonio que se perciban o devenguen, cualquiera que sea naturaleza, origen o denominación (Definición del artículo 2° N° 1 de la Ley sobre Impuesto a la Renta).

En otras palabras, son todos los ingresos obtenidos en un año comercial. Se entiende como año comercial, al período de 12 meses que finaliza el 31 de diciembre o el 30 de junio de cada año.

¿Qué es el Impuesto a la Renta?

Es un impuesto que grava las rentas obtenidas por personas naturales, empresas y otras entidades. Si bien se habla de este impuesto en singular, la Ley sobre Impuesto a la Renta establece varios impuestos.

Entre los más importantes, podemos mencionar a los siguientes:

- Impuesto Global Complementario

- Impuesto Único de Segunda Categoría

- Impuesto Adicional

- Impuesto de Primera Categoría

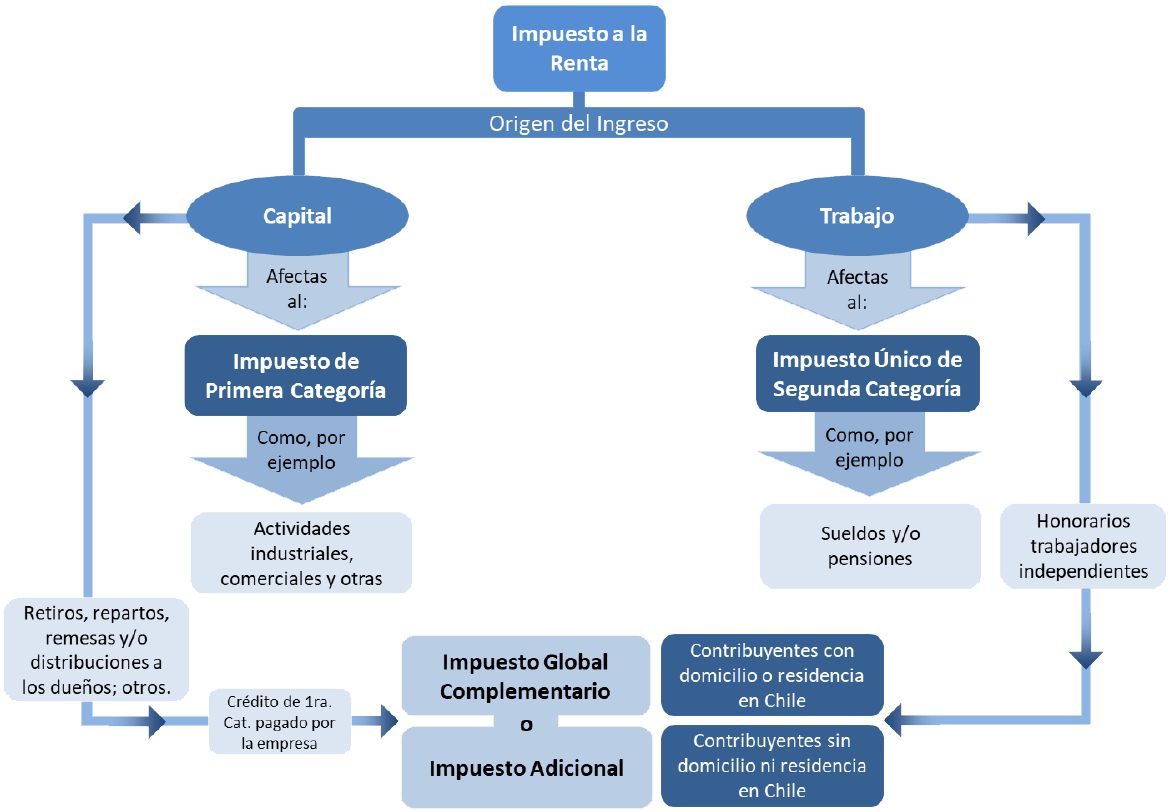

Clasificación de los Ingresos en la Ley sobre Impuesto a la Renta

La Ley sobre Impuesto a la Renta, para los fines de la aplicación de sus disposiciones, clasifica las rentas obtenidas por los contribuyentes en dos grupos o tipo de rentas, atendiendo para ello al factor predominante que origina la obtención del ingreso, a saber:

-

Primera categoría (de las rentas del capital)

Las rentas del capital, en palabras muy sencillas, son los beneficios o ganancias que provienen de los bienes que posee una persona, por lo tanto, en esta categoría encontramos a las actividades donde predomina el empleo de capital por sobre el esfuerzo físico o intelectual.

Ejemplos: actividades comerciales, mineras e industriales.

Estos ingresos tributan con el Impuesto de Primera Categoría.

-

Segunda categoría (de las rentas del trabajo)

Las rentas del trabajo son aquellas obtenidas por personas naturales, derivadas de actividades donde predomina el esfuerzo personal (ya sea físico o intelectual) por sobre el empleo de maquinarias, herramientas, equipos u otros bienes de capital.

En esta categoría encontramos, entre otros, a los trabajadores dependientes y pensionados, por los ingresos obtenidos por concepto de sueldos, sobresueldos, salarios, gratificaciones, pensiones, montepíos, etc.; y a los trabajadores independientes, por los ingresos provenientes del ejercicio de profesiones liberales o de cualquiera otra profesión u ocupación lucrativa.

Estos ingresos tributan con el Impuesto Único de Segunda Categoría, el Impuesto Global Complementario o el Impuesto Adicional, según sea el tipo de renta y el domicilio o residencia dela persona que lo obtiene.

Cuadro resumen de la Ley sobre Impuesto a la Renta

Obligación de declarar los Impuestos Anuales a la Renta

La Declaración de Impuestos Anuales a la Renta es una obligación de carácter anual que debe ser cumplida por empresas y personas naturales, en el mes abril de cada año, a través del Formulario N° 22. En este Formulario se informan las rentas obtenidas en el año comercial anterior, y su plazo vence el 30 de abril, salvo algunas excepciones, como ocurre en caso de Término de Giro Comercial o de Actividades, ya que en esta circunstancia los impuestos correspondientes deben ser pagados dentro de los dos meses siguientes al Término de Giro.

Obligados a presentar la Declaración de Impuestos Anuales a la Renta

- Como regla general, todas las empresas deben presentar el Formulario N° 22, sobre Declaración de Impuestos Anuales a la Renta, independiente a si han obtenido ingresos o pérdidas en el ejercicio.

- Las Personas Naturales que entre enero y diciembre del año 2020 hayan obtenido ingresos que excedan los límites exentos establecidos por la Ley, es decir, con ingresos superiores a $8.266.698 (valor equivalente a 13,5 UTA, según el valor de este indicador al 31 de diciembre de 2020).

- Los Trabajadores Dependientes y Pensionados que perciban simultáneamente rentas de más de un empleador, habilitado o pagador, siempre que de esta obligación resulte un mayor impuesto a pagar.

No obligados a presentar la Declaración de Impuestos Anuales a la Renta

- Quienes durante el año comercial 2020 han obtenido solo ingresos calificados como “no renta” para efectos tributarios. En esta situación encontramos, entre otros ingresos, a: las indemnizaciones por accidentes del trabajo, desahucio y por años de servicios (cuando cumpla los requisitos establecidos en la Ley), asignaciones familiares, adquisición de bienes por herencia o donación.

- Contribuyentes con obligación tributaria cumplida mensualmente. En este caso se encuentran las Personas Naturales que obtienen sueldos y pensiones de un solo empleador, habilitado o pagador.

- Quienes pagan un Impuesto Único de Primera Categoría en carácter de sustitutivo. Ejemplo: pequeños mineros artesanales, pequeños comerciantes que desarrollan actividades en la vía pública y los suplementeros, en la medida que solo desarrollen dichas actividades. Esta situación se debe a que el impuesto sustitutivo es retenido por los compradores de minerales, en el caso de los pequeños mineros artesanales; es recaudado por la Municipalidad correspondiente, en el caso de los pequeños comerciantes; y finalmente, es retenido por las empresas periodísticas, editoras, distribuidoras o importadoras, en el caso de los suplementeros.

- Personas Naturales con ingresos que no superan los límites exentos que establece la Ley sobre Impuesto a la Renta, es decir, con ingresos anuales iguales o inferiores a $8.266.698 (valor equivalente a 13,5 UTA, según el valor de este indicador al 31de diciembre de 2020).

- Otros contribuyentes liberados por la Ley sobre Impuesto a la Renta.

Para mayor información, descargar la Guía Práctica “Operación Renta 2021” (SII).