| LINEA 7.- RENTAS DE CAPITALES

MOBILIARIOS Y DEL ART. 17 Nº 8 Esta

línea debe ser utilizada por los contribuyentes no obligados a declarar en la Primera

Categoría mediante contabilidad, las rentas e ingresos provenientes de capitales

mobiliarios y del Art. 17, Nº 8, de la Ley de la Renta.

Contribuyentes

que declaran en esta línea

Los contribuyentes que quedan sujetos a las

disposiciones de esta línea, son los NO obligados a declarar en la Primera Categoría

mediante contabilidad las rentas e ingresos antes mencionadas, entre los cuales se

encuentran los siguientes, clasificados según la disposición legal señalada en cada

caso:

- Contribuyentes del Art. 20 Nº 1 que declaren a base de

renta presunta;

Rentistas del Art. 20 Nº 2;

Pequeños mineros artesanales del Art. 22

Nº 1;

Pequeños comerciantes del Art. 22 Nº 2

que desarrollen actividades en la vía pública;

Suplementeros del Art. 22 Nº 3;

Propietarios de un taller artesanal u

obrero del Art. 22 Nº 4;

Pescadores Artesanales del Art. 22 Nº 5;

Mineros de mediana importancia del Art.

34 Nº 1, que declaren a base de renta presunta;

Contribuyentes del Art. 34 bis Nºs. 2 y

3 que exploten vehículos motorizados en el transporte terrestre de pasajeros o carga

ajena y que declaren a base de una presunción de renta; y

Los trabajadores dependientes e

independientes clasificados en el Art. 42 Nºs. 1 y 2.

Contribuyentes

que no declaran en esta línea

Los empresarios individuales, socios de

sociedades de personas, socios de sociedades de hecho o comuneros, propietarios, socios o

comuneros de empresas, sociedades o comunidades que declaren en la Primera Categoría sus

rentas efectivas a base de contabilidad completa, ya sea, acogidas al Art. 14 bis ó

al Art. 14 Letra A), y la inversión realizada figure formando parte del patrimonio

comercial de la empresa mediante su contabilidad, conforme a lo dispuesto por el inciso

final del Nº 2 del artículo 20 de la Ley de la Renta, no utilizarán esta línea para

declarar el monto de las rentas a que ella se refiere, sino que la Línea 1; ya que tales

sumas se entienden comprendidas en los "retiros" que durante el ejercicio 2000

han efectuado de las respectivas empresas, sociedades o comunidades

Tratándose de propietarios, socios o

comuneros de empresas, sociedades o comunidades que declaren en la Primera Categoría mediante

contabilidad simplificada y la inversión realizada figure formando parte del

patrimonio comercial de la empresa mediante su contabilidad, conforme a lo dispuesto por

el inciso final del Nº 2 del artículo 20 de la Ley de la Renta, las rentas a que se

refiere esta línea, deberán declararlas en la Línea 5, conjuntamente con los demás

ingresos de Primera Categoría obtenidos de las citadas empresas, sociedades o

comunidades, las cuales se entienden comprendidas en los totales o participaciones

sociales que determinen tales empresas, sociedades o comunidades.

Si la inversión que genera la renta no

figura contabilizada en la empresa, y por ende, no forma parte de su patrimonio comercial (inversión

efectuada en forma particular por el propietario), las rentas e ingresos provenientes

de dichas inversiones se declaran en esta línea, de acuerdo con las instrucciones

impartidas para dicha línea.

Rentas que

se declaran en esta línea

Las provenientes de capitales

mobiliarios, referidas en el Nº 2 del Art. 20, consistentes en intereses, pensiones o

cualesquiera otros productos derivados del dominio, posesión o tenencia a título

precario de cualquier clase de capitales mobiliarios, sea cual fuere su denominación.

Entre estas se pueden citar las siguientes:

Rentas derivadas de bonos y debentures o

títulos de créditos (Art. 20 Nº 2, letra a)).

Las rentas derivadas de créditos de

cualquier clase, incluso los resultantes de operaciones de Bolsa de Comercio (Art. 20 Nº

2, letra b)).

Rentas (dividendos y demás beneficios)

derivadas del dominio, posesión o tenencia a cualquier título de acciones de sociedades

anónimas extranjeras, que no desarrollen actividades en el país (Art. 20 Nº 2, letra

c)).

Rentas derivadas de depósitos en dinero,

ya sea a la vista o a plazo no acogidos al mecanismo de incentivo al ahorro de la Letra

A.- del artículo 57 bis de la Ley de la Renta (Art. 20 Nº 2, letra d)).

Rentas derivadas de cauciones en dinero

(Art. 20 Nº 2, letra e)).

Rentas derivadas de contratos de rentas

vitalicias, con excepción de las sumas percibidas como beneficiarios de estos contratos

que, sin cumplir con los requisitos establecidos en el Código Civil, hayan sido o sean

convenidos con sociedades anónimas chilenas cuyo objeto social sea el de constituir

pensiones o rentas vitalicias y siempre que el monto mensual de las pensiones o rentas

mencionadas no sea en conjunto superior a un cuarto de unidad tributaria (Art. 20 Nº 2,

letra f) y Art. 17 Nº 4).

Rentas provenientes del mayor valor

obtenido en el rescate de cuotas de Fondos Mutuos no acogidos al mecanismo de incentivo al

ahorro de la Letra A.- del artículo 57 bis de la Ley de la Renta (Art. 20 Nº 2, inciso

primero, Ley de la Renta, y Art. 17 D.L. 1.328, de 1976).

Rentas derivadas de la tenencia o rescate

de cuotas de participación en Fondos de Inversión, creados por la Ley 18.815, de 1989,

no acogidos al mecanismo de incentivo al ahorro de la Letra A.- del artículo 57 bis de la

Ley de la Renta.

Las rentas (rentabilidad positiva)

determinadas sobre los retiros efectuados durante el año calendario 2000, de las cuentas

de ahorro voluntario abiertas en las AFP, acogidas a las disposiciones generales de la Ley

de la Renta y no al mecanismo de incentivo al ahorro de la Letra A.- del artículo 57 bis

de la ley.

Intereses u otras rentas pagadas por los

bancos e instituciones financieras por operaciones de captación de cualquier naturaleza.

Las rentas provenientes de las

operaciones a que se refiere el Nº 8 del Art. 17, cuando tales negociaciones por tratarse

de transacciones realizadas habitualmente por el contribuyente o no cumplir con los

requisitos exigidos para cada una de ellas, se encuentren afectas al régimen general de

la Ley de la Renta, esto es, al impuesto de Primera Categoría y Global Complementario o

Adicional, y no al impuesto único de Primera Categoría establecido en el inciso tercero

del Nº 8 del artículo 17 de la Ley de la Renta, el cual se declara en la Línea 36 del

Formulario Nº 22, cuando se trate de rentas de fuente chilena.

Entre éstas se pueden señalar las

siguientes:

Rentas provenientes del mayor valor

obtenido en la enajenación de acciones de sociedades anónimas, independientemente del

plazo que haya transcurrido entre la fecha de adquisición y la de enajenación de las

acciones, incluyendo las situaciones en que tales operaciones sean no habituales, y

entre la fecha de adquisición y la de enajenación de las acciones haya transcurrido un

plazo inferior a un año, y cuando la operación se encuentre afecta al impuesto único de

Primera Categoría por cumplir con los requisitos para ello y el contribuyente haya optado

por declarar bajo el régimen tributario general, conforme al artículo 2º transitorio de

la Ley Nº 19.578 de 1998 (Art. 17 Nº 8, letra a)).

Rentas provenientes del mayor valor

obtenido en la enajenación de bienes raíces. (Art. 17 Nº 8, letra b)).

Rentas provenientes del mayor valor

obtenido en la enajenación de pertenencias mineras. (Art. 17 Nº 8, letra c)).

Rentas provenientes del mayor valor

obtenido en la enajenación de derechos de agua efectuada por personas que no sean

contribuyentes obligados a declarar su renta efectiva en la Primera Categoría (Art. 17

Nº 8, letra d)).

Rentas provenientes del mayor valor

obtenido en la enajenación de acciones y derechos en una sociedad legal minera o en una

sociedad contractual minera que no sea anónima, cuando no se cumpla con los requisitos

exigidos para dicha operación en el inciso primero del Art. 17 Nº 8, letra h)).

Rentas provenientes del mayor valor

obtenido en la enajenación de derechos o cuotas respecto de bienes raíces poseídos en

comunidad. (Art. 17 Nº 8, letra i)).

Rentas provenientes del mayor valor

obtenido en la enajenación de bonos y debentures (art. 17 Nº 8, letra j)).

Rentas provenientes del mayor valor

obtenido en las enajenaciones a que se refieren las letras a), b), c), d), h), i), j) y k)

del Nº 8 del Art. 17, efectuadas por los socios de sociedades de personas o accionistas

de sociedades anónimas cerradas, o accionistas de sociedades anónimas abiertas dueños

del 10% o más de las acciones, con la propia empresa o sociedad a la cual pertenecen o en

las que tengan intereses (Art. 17 Nº 8, inciso penúltimo).

Rentas provenientes del mayor valor

obtenido en la enajenación de cuotas de participación en Fondos de Inversión, creados

por la Ley 18.815, de 1989, no acogidos al mecanismo de incentivo al ahorro de la Letra

A.- del artículo 57 bis de la Ley de la Renta.

Rentas que

no se declaran en esta línea

Los dividendos percibidos por las

personas a que se refiere la letra (A) anterior, distribuídos por sociedades anónimas o

en comandita por acciones constituidas en Chile, NO deben declararse en esta Línea 7,

sino que en las Líneas 2 ú 8, según se afecten o no con el impuesto Global

Complementario, para lo cual debe estarse a las instrucciones impartidas para dichas

líneas.

Igual situación ocurre con las rentas

provenientes de las operaciones a que se refiere el Art. 17 Nº 8, afectas al impuesto

de Primera Categoría, en calidad de impuesto único a la renta, las cuales no se

declaran en esta Línea 7, sino que en la Línea 36, debiendo estarse a las instrucciones

impartidas para dicha línea.

Forma de

declarar las rentas en la Línea 7 (Código 155)

Cuando las rentas referidas en la letra

(C) anterior, sólo se encuentren afectas a los impuestos Global Complementario o

Adicional (exentas del impuesto de Primera Categoría), debe registrarse en esta línea

(Código 155) el monto total de ellas, sin deducir los resultados negativos

obtenidos en estas mismas operaciones, los cuales se registrarán en la Línea 12, de

acuerdo con las instrucciones impartidas para dicha línea.

Por el contrario, cuando las mencionadas

rentas, además de los impuestos personales antes indicados, se encuentren afectas

también al impuesto de Primera Categoría, deberá anotarse en esta Línea 7 (Código

155) el saldo neto de ellas, vale decir, a nivel del impuesto de Primera Categoría

deberá efectuarse previamente la compensación entre los resultados positivos y negativos

obtenidos de tales operaciones, reajustando primeramente dichos conceptos por los Factores

de Actualización contenidos en la TERCERA PARTE de este Suplemento Tributario,

considerando para ello el mes en que se obtuvo el resultado correspondiente. La diferencia

resultante, siempre que sea positiva, es la que debe anotarse en esta línea. Si de

la compensación referida resulta una diferencia negativa, no la anote en esta

Línea 7, sino que en la Línea 12, para lo cual aténgase a las instrucciones impartidas

para dicha línea.

En todo caso se aclara, que para los

efectos de su inclusión en esta línea, las rentas deben reajustarse por los factores de

actualización indicados anteriormente, considerando para tales fines el mes de la

obtención de la renta, salvo que dicha actualización ya se haya practicado a nivel del

impuesto de Primera Categoría al efectuar la compensación referida en el número

precedente.

Determinación

de las rentas a declarar en esta línea (Código 155)

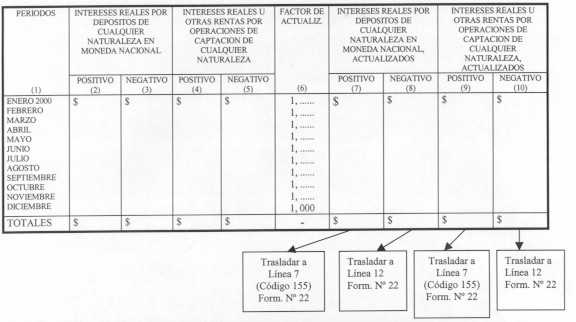

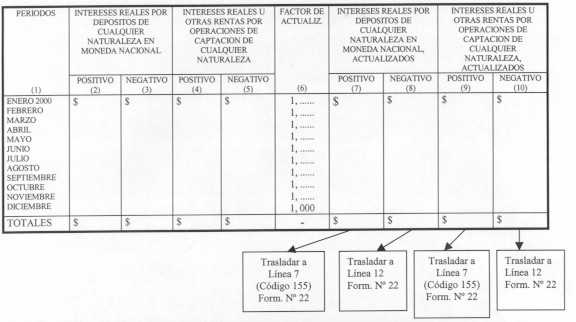

Cuando se trate de operaciones de

crédito de dinero, el "interés" que debe declararse en esta línea

(Código 155), es el "real" obtenido en dichas operaciones, determinado

éste de conformidad a las normas del artículo 41 bis de la Ley de la Renta.

De acuerdo a lo dispuesto por esta norma

legal, se entiende por "interés real", la cantidad que el acreedor tiene

derecho a cobrar al deudor, en virtud de la ley o de la convención celebrada entre las

partes, por sobre el capital inicial debidamente reajustado por la variación de la Unidad

de Fomento (UF) experimentada en el plazo que comprende la operación. Por lo tanto, la

diferencia existente entre la suma invertida originalmente, debidamente reajustada en la

forma antes indicada y lo efectivamente percibido por el inversionista a la fecha del

vencimiento de la operación, constituye el "interés real" para los

efectos del impuesto Global Complementario y a registrar en esta línea 7 (Código 155).

En todo caso, en la Circular del SII Nº 74, del año 2000, publicada en el Boletín del

mes de Diciembre del mismo año y en Suplemento Tributario sobre "Instrucciones

Generales para las Declaraciones Juradas 2001", publicado en el Diario El Mercurio el

día 07 de Diciembre del año 2000, se contienen las instrucciones en detalle cómo

determinar los intereses a declarar en esta línea, formulándose en dichos instructivos

algunos ejemplos prácticos, de acuerdo al tipo de la moneda en que se efectuó la

inversión. Además, el valor de la Unidad de Fomento, correspondiente a los años 1999 y

2000, se contiene en la TERCERA PARTE de este Suplemento Tributario.

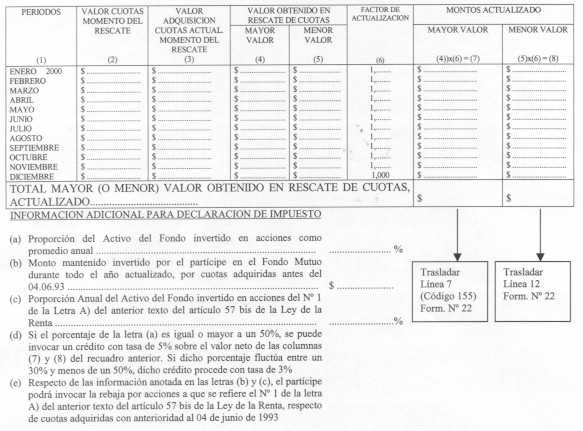

El mayor valor obtenido en el rescate de

cuotas de Fondos Mutuos, no acogidos al mecanismo de incentivo al ahorro de la letra A)

del artículo 57 bis de la Ley de la Renta, se determina de acuerdo a lo dispuesto por el

inciso segundo del Art. 17 del D.L. Nº 1.328/76, y a lo instruido por la respectiva

Superintendencia de Valores y Seguros, es decir, deduciendo del valor de rescate de las

cuotas del Fondo Mutuo el valor de adquisición, debidamente actualizado éste último por

la variación del IPC existente en el período comprendido entre el último día del mes

anterior al de la adquisición de las cuotas y el último día del mes anterior al del

rescate de las mismas. (Circular del SII Nº 1, de 1989, publicada en el Boletín del mes

de Enero del mismo año).

De conformidad a lo establecido por el

artículo 19 del decreto ley antes mencionado, el "mayor valor" obtenido en el

rescate de cuotas de Fondos Mutuos, en el caso de los contribuyentes que declaran en

esta línea (no obligados a determinar sus rentas mediante contabilidad), se encuentra

exento del impuesto de Primera Categoría pero afecto al impuesto Global Complementario o

Adicional, según sea el domicilio o residencia de los beneficiarios de tales ingresos.

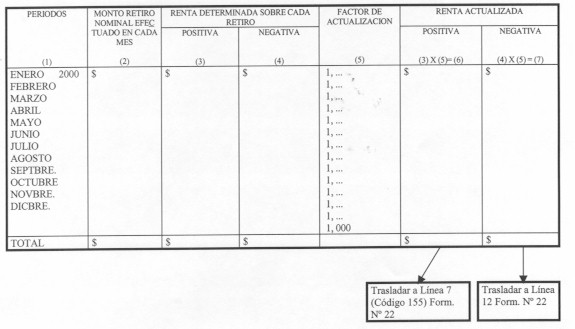

Las rentas determinadas sobre los retiros

efectuados de las cuentas de ahorro voluntario acogidas a las normas generales de la Ley

de la Renta -no sujetas al mecanismo de incentivo al ahorro de la Letra A) del artículo

57 bis de la ley-, se determinan de acuerdo a lo establecido en el inciso octavo del

artículo 22 del D.L. Nº 3.500/80, y a lo instruido por Circular del SII Nº 56, de 1993

(publicada en Boletín del mes de Noviembre de 1993) y Circular Nº 1058, de la

Superintendencia de Administradoras de Fondos de Pensiones.

En cuanto al cálculo de las demás

rentas a declarar en esta Línea 7 (Código 155), ellas deben determinarse de acuerdo a

las normas tributarias establecidas para cada una de ellas. Así por ejemplo, si se trata

del mayor valor obtenido en las operaciones a que se refiere el Nº 8 del artículo 17,

deberá estarse a lo dispuesto en el inciso segundo de dicho número, en cuanto a que del

valor de la enajenación sólo deberá deducirse, debidamente actualizado en la forma que

indica dicha norma, el valor de adquisición del bien transferido de que se trate,

sin descontar o rebajar los gastos o desembolsos incurridos (por ejemplo, comisiones de

corredores por venta de acciones), en la realización o celebración de la operación

respectiva en el caso de estos contribuyentes que no llevan contabilidad para determinar

las rentas que declaran en esta línea.

Acreditación

de las rentas a declarar en esta Línea

Los intereses provenientes de depósitos

a plazos u otras rentas provenientes de operaciones de captación de cualquier naturaleza

celebradas con bancos o instituciones financieras, no acogidas al mecanismo de incentivo

al ahorro de la letra A) del artículo 57 bis, deben acreditarse mediante el Modelo de

Certificado Nº 7 que se presenta a continuación, emitido por las empresas indicadas,

hasta el 28 de Febrero del año 2001, y confeccionado de acuerdo a las instrucciones

contenidas en la Circular del SII Nº 74, del año 2000, publicada en el Boletín del

Servicio del mes de Diciembre del mismo año, y Suplemento Tributario sobre

"Instrucciones Generales para las Declaraciones Juradas 2001", publicado en el

Diario El Mercurio el día 07 de Diciembre del año 2000.

Por su parte, el mayor valor obtenido en

el rescate de cuotas de Fondos Mutuos, debe ser informado por la respectiva Sociedad

Administradora de Fondos Mutuos, mediante el Modelo de Certificado Nº 10 que se indica

más adelante, emitido antes del vencimiento del plazo legal para la declaración de los

impuestos anuales a la renta.

Las rentas determinadas sobre los retiros

efectuados de las cuentas de ahorro voluntario abiertas en las AFP, acogidas a las

disposiciones generales de la Ley de la Renta, se acreditarán mediante el Modelo de

Certificado Nº 9 que se presenta a continuación, emitido por las respectivas AFP hasta

el 30 de enero del año 2001, pudiéndose enviar al domicilio del afiliado hasta el

último día del mes de Febrero del presente año y confeccionado de acuerdo a las

instrucciones contenidas en la Circular del SII Nº 74, del año 2000, publicada en el

Boletín de dicho Servicio del mes de Diciembre del mismo año, y Suplemento Tributario

sobre "Instrucciones Generales para las Declaraciones Juradas 2001", publicado

en el Diario El Mercurio el día 07 de Diciembre del año 2000.

Las rentas de capitales mobiliarios

distintas de las indicadas en el número (1) anterior y los beneficios obtenidos de los

Fondos de Inversión Nacionales de la Ley Nº 18.815/89, se acreditarán, respectivamente,

mediante los Modelos de Certificados Nºs. 12 y 11 que se presentan a continuación,

emitidos por las respectivas empresas o instituciones hasta el 14 de marzo del año 2001 y

confeccionado de acuerdo a las instrucciones contenidas en la Circular del SII Nº 74, del

año 2000, publicada en el Boletín de dicho Servicio del mes de Diciembre del mismo año,

y Suplemento Tributario sobre "Instrucciones Generales para las Declaraciones

Juradas 2001", publicado en el Diario El Mercurio el día 07 de Diciembre del año

2000.

|