334

Por consiguiente, los propietarios, socios, accionistas o comuneros de las empresas,

sociedades o comunidades acogidas a la franquicia tributaria antes señalada, la cantidad que

deben anotar en esta línea es aquella registrada en los Códigos pertinentes de las líneas

mencionadas anteriormente por concepto de crédito por IDPC, de acuerdo con las

instrucciones impartidas para tales efectos, y solo para los efectos de su imputación al IGC,

Débito Fiscal y/o Tasa Adicional, el cual no debe incluirse como incremento en la Línea 10

(Código 159), de conformidad a lo dispuesto en los incisos finales de los artículos 54 Nº 1 y

62 de la LIR, ya que en la especie las empresas favorecidas con la exención en comento, no

han efectuado un desembolso efectivo por concepto del citado tributo de categoría.

(3)

En el segundo de los casos señalados en el

N° (1)

precedente, se encuentra la situación

regulada por el N° 7 de la Letra D) del artículo 41 A) de la LIR. En efecto, esta norma

establece que no podrá ser objeto de devolución al contribuyente del IGC, como crédito,

aquella parte del IDPC que haya sido cubierto con el crédito por impuestos pagados en el

extranjero a que se refieren los artículos 41 A y 41 C de la LIR, o dicho de otro modo

aquella parte de dicho tributo de categoría que haya sido pagado o solucionado mediante el

crédito por impuestos pagados en el extranjero. Cabe hacer presente, que además de la

restricción antes señalada, la norma legal en referencia establece otra limitación al crédito

por IDPC precitado, en el sentido que dicho crédito tampoco podrá ser imputado al IGC que

se determine sobre rentas de fuente chilena. Para los efectos de la aplicación de esta

restricción, se debe determinar qué parte del IGC determinado en el período corresponde a

rentas de fuente chilena y extranjera, aplicando al efecto sobre dicho tributo el porcentaje o

la proporción que resulte de dividir el monto de las rentas de fuente chilena o extranjera

incrementadas previamente éstas últimas en el crédito por IPE por el total de ambas rentas

afectas al IGC, expresando dicho porcentaje con un sólo decimal, despreciando toda

centésima inferior a cinco.

En el caso de los propietarios, socios, accionistas o comuneros las respectivas empresas,

sociedades o comunidades mediante los certificados pertinentes deben informar el crédito

por IDPC sin derecho a devolución, no así el monto de este crédito que no es imputable al

IGC correspondientes a las rentas de fuente nacional, el que deberá determinar el propio

propietario, socio, accionista o comunero de acuerdo a lo anteriormente señalado. Respecto

de las personas naturales afectas al IGC que no llevan contabilidad que han percibidos

directamente las rentas de fuente extranjera, la determinación de las restricciones de este

crédito comentadas anteriormente, deben ser efectuadas por la propia persona natural.

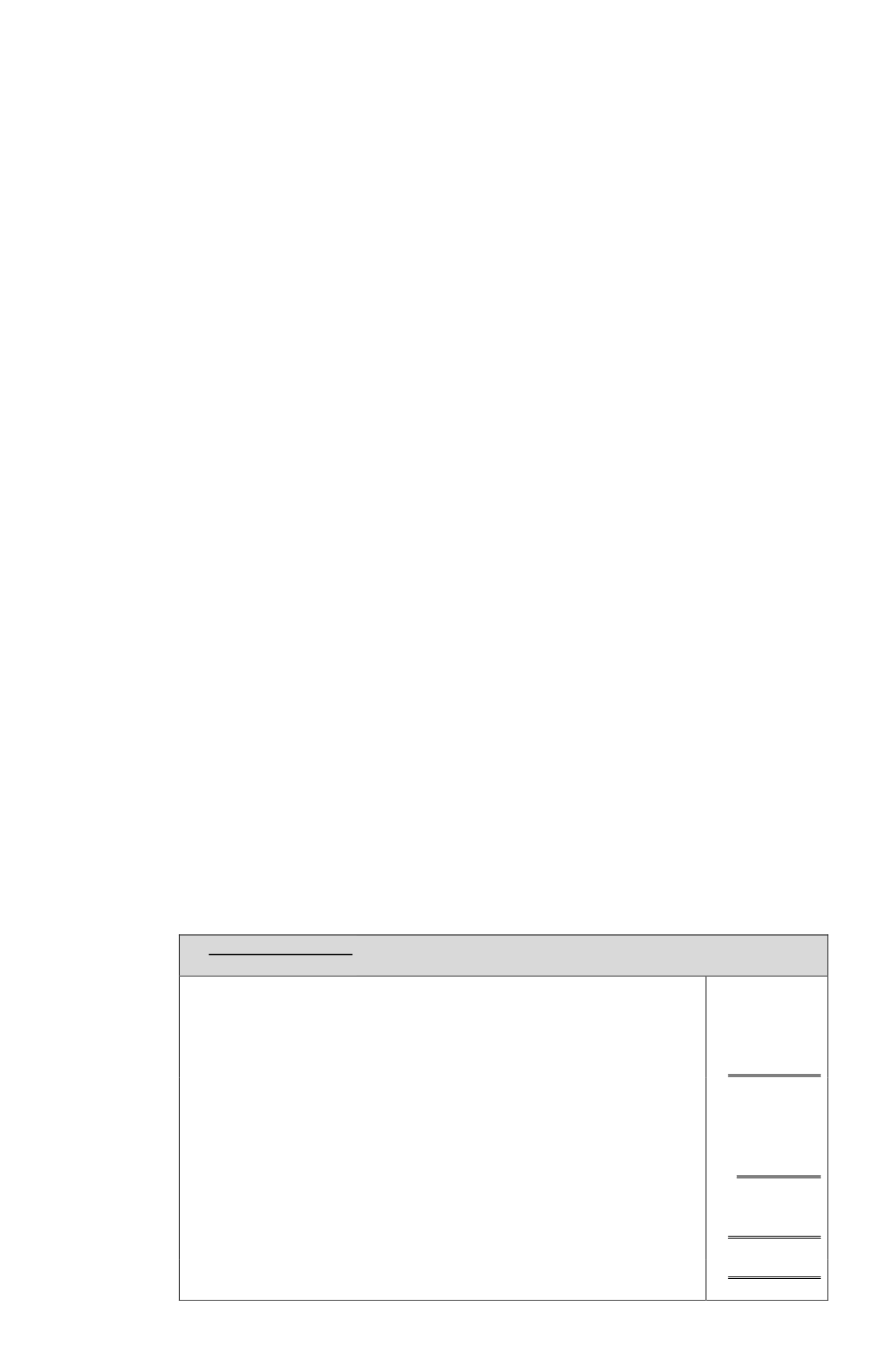

Lo expresado en este número se puede ilustrar mediante el siguiente ejemplo práctico:

I.- ANTECEDENTES

Ø

Persona natural sin contabilidad afecta al IGC durante el año 2015,

percibió un dividendo directamente de una sociedad extranjera

convertido a moneda nacional según el tipo de cambio de la

moneda extranjera de que se trate vigente en la fecha de la

percepción de la renta y actualizado al 31.12.2015…………………

$ 10.000.000

Ø

Impuesto Pagado en el Extranjero (IPE) convertido a moneda

nacional de acuerdo al tipo de cambio de la moneda extranjero de

que se trate vigente en la fecha de la percepción de la renta y

actualizado al 31.12.2015……………………………………………

$ 5.500.000

Ø

Rentas de fuente chilena declaradas en Línea 7 del F-22

actualizadas al 31.12.2015,

sin derecho a ningún crédito

…………

$ 70.000.000

Ø

No existen gastos incurridos por la inversión realizada en el exterior

$ 0