437

En el caso de las entidades relacionadas de acuerdo a los numerales iii), iv) y v)

precedentes, que no se encuentren bajo las hipótesis de los numerales i) y ii),

computarán el porcentaje de ingresos obtenidos por sus entidades relacionadas

que le corresponda según su participación en el capital o las utilidades, ingresos o

derechos a voto. Cuando el porcentaje de participación en el capital sea distinto al

porcentaje que le corresponde en las utilidades, ingresos o derechos a voto, se

deberá considerar el porcentaje de participación que sea mayor.

(g.2)

Se considerarán como ingresos percibidos, los ingresos devengados por el

contribuyente, cuando al término del año comercial respectivo haya transcurrido un

plazo superior a 12 meses contados desde la fecha de emisión de la factura, boleta o

documento que corresponda, y aun no hayan sido percibidos.

(g.3)

Se considerarán también como ingresos percibidos, los ingresos devengados por el

contribuyente, cuando tratándose de operaciones pagaderas a plazo o en cuotas, al

término del año comercial respectivo haya transcurrido un plazo superior a 12 meses

desde la fecha en que tal pago o cuota sea exigible, y aun no hayan sido percibidos.

(h)

No deben considerarse como ingresos del giro aquellos provenientes de la enajenación de

activos fijos físicos que no puedan depreciarse de acuerdo con los N°s 5 y 5 bis, del artículo

31 de la LIR (como por ejemplo, los terrenos y cuotas de dominio sobre ellos). Lo anterior,

es sin perjuicio de aplicarse a dicho tipo de ingresos la tributación que corresponda, según lo

establecido en los artículos 17 N° 8 y 18 de la LIR.

(i)

Tratándose de operaciones gravadas con Impuesto al Valor Agregado, en caso de que se

perciba sólo una parte del valor total de la operación, el pago recibido debe imputarse en

primer lugar a la parte correspondiente a los ingresos del régimen, y finalmente, al referido

impuesto, sin perjuicio de lo establecido en el párrafo 5° del Título II y en el párrafo 4° del

Título IV de la Ley sobre Impuesto a las Ventas y Servicios.

(j)

Los ingresos devengados y los gastos adeudados al 31 de diciembre del año anterior al año

en que el contribuyente ingrese al régimen del artículo 14 ter de la LIR, no deben ser

reconocidos como ingresos o egresos al momento de su percepción o pago, según

corresponda, debido a que tales partidas en el año de su devengo o adeudo formaron parte

de la Renta Líquida Imponible de dicho ejercicio; sin perjuicio de su registro y control en el

Libro de Ingresos y Egresos y en el Libro de Caja a que se refiere el

N° 10 siguiente de esta

Letra (D).

(k)

En consecuencia, para la determinación de la base imponible del IDPC, se deben computar

los siguientes ingresos; todo ello de acuerdo a lo establecido por el artículo 14 ter de la LIR;

normas permanentes y transitorias de las Leyes N° 20.780 y 20.899 e instrucciones

contenidas en la Circular N° 69, de 2014, publicada en Internet (

www.sii.cl):

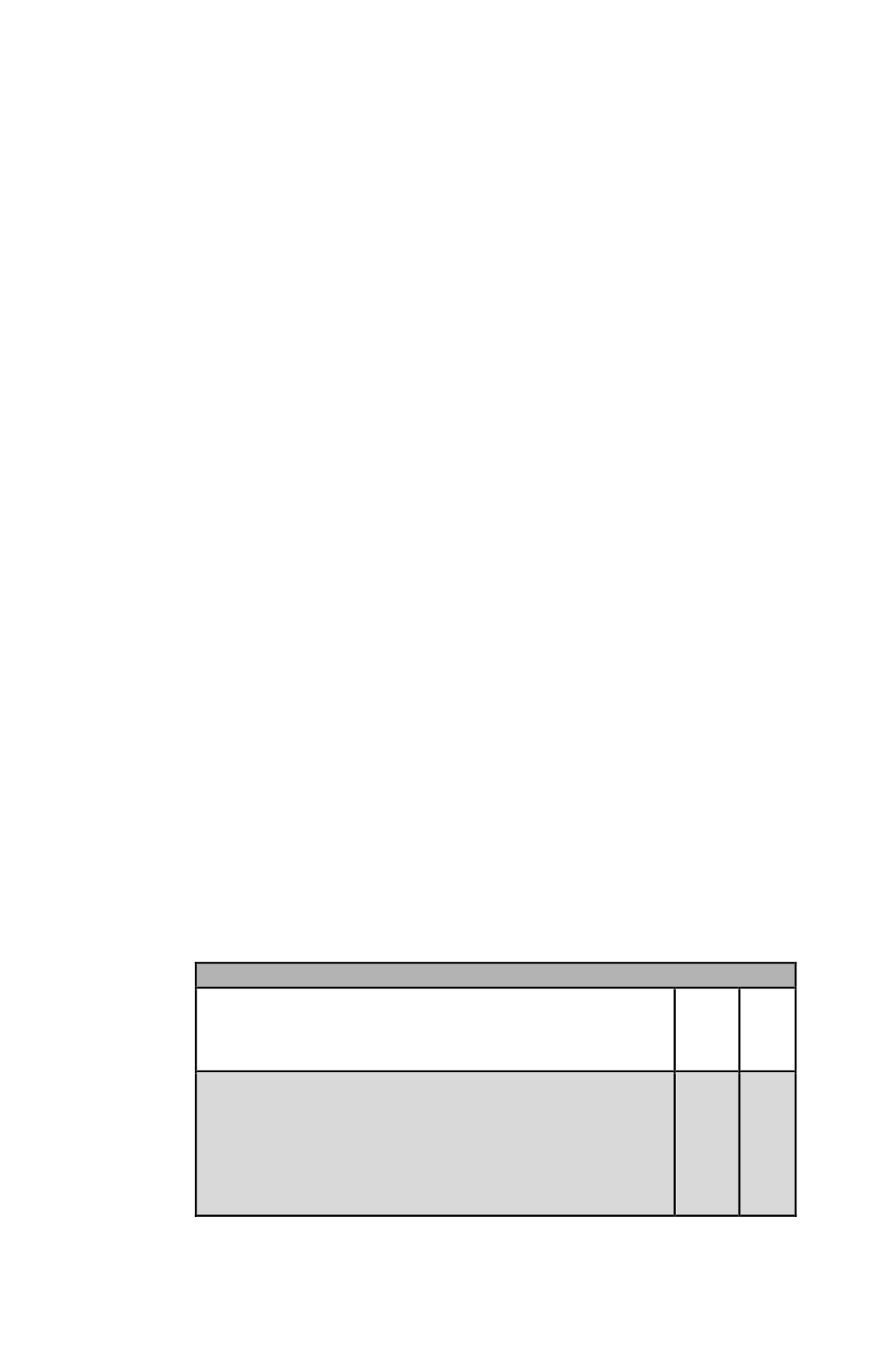

INGRESOS A CONSIDERAR A VALOR NOMINAL

Los ingresos

percibidos

en el ejercicio, provenientes de las

operaciones de ventas, exportaciones y prestaciones de servicios,

afectas, exentas o no gravadas con el IVA,

sin incluir dicho

tributo indirecto cuando se trate de operaciones afectas.

$ …..

(+)

Los ingresos

percibidos

en el ejercicio provenientes de las

actividades clasificadas en el artículo 20 N° 1 y 2 de la LIR; de la

participación en contratos de asociación o cuentas en

participación; y de la posesión o tenencia a cualquier título de

derechos sociales y acciones de sociedades o cuotas de fondos de

inversión. Por ejemplo, se incluyen las rentas de arrendamiento

de bienes raíces agrícolas y no agrícolas, intereses, retiros o