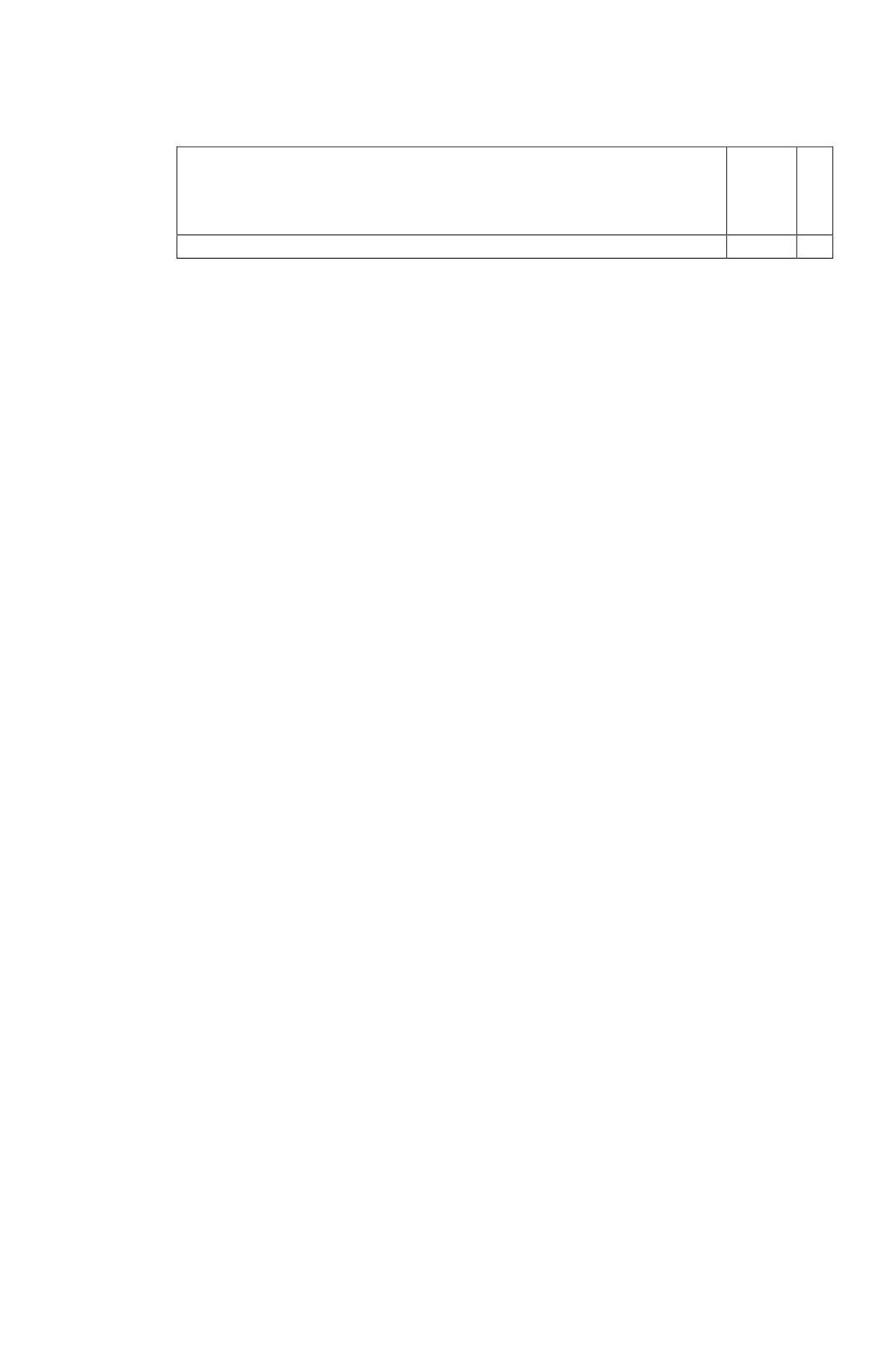

443

Incremento por concepto del crédito por IDPC a que dan derecho las rentas

o cantidades pendiente de tributación al 31.12.2014 y anotado en los

Registros del FUT y/o FUR a dicha fecha.

$ ……..

(+)

TOTAL LETRA (b)

$ …...

(=)

La renta o cantidad

mayor

determinada entre el TOTAL de las letras (a) ó (b) precedentes, el

contribuyente acogido al régimen del artículo 14 ter de la LIR, por su total o una parte de ella,

la debe considerar como ingreso diferido del ejercicio 2015, debiendo imputar,

como

mínimo,

en todo caso,

un quinto de dicha cantidad a los ingresos percibidos o devengados del

período respectivo.

(c)

Ahora bien, si el contribuyente opta por aplicar la alternativa señalada en el

literal (ii) de la

letra (a) anterior,

deberá tener en consideración las siguientes normas:

(i)

El saldo de utilidades tributables pendiente de tributación al 31.12.2014 corresponderá a

los saldos por tal concepto anotados en los Registros del FUT y FUR a la fecha antes

indicada, determinados éstos conforme a las normas de las a) y b) inciso 2° del N° 3 letra

A) del artículo 14 de la LIR, vigente durante los años 2015 y 2016, debidamente

incrementadas en el crédito por IDPC anotado en dichos registros y reajustadas en la VIPC

existente entre el mes de noviembre del año 2014 y el mes anterior a aquel en que se

declare y pague el Impuesto Sustitutivo a que se refiere el N° 11 del Numeral I del artículo

3° transitorio de la Ley N° 20.780, sobre Reforma Tributaria.

(ii)

Para el cálculo de las utilidades tributables pendientes de tributación en los Registros del

FUT y FUR al 31.12.2014 que se pueden acoger al pago del Impuesto Sustitutivo, no se

considerara la limitación establecida en la letra b) del N° 1 del N° 11 del Numeral I) del

artículo 3° transitorio de la Ley N° 20.780, sobre Reforma Tributaria; esto es, que no se

considera para estos efectos el promedio anual del total de los retiros, remesas o

distribuciones efectuados durante los años comerciales 2011, 2012 y 2013 por los

propietarios, socios, accionistas o comuneros de la empresa o sociedad.

(iii)

Las empresas, sociedades o comunidades que hayan iniciado actividades con anterioridad

al 01.01.2014 y a contar del 01.01.2015 se encuentren exclusivamente integradas por

personas naturales contribuyentes del IGC, podrán aplicar como tasa del Impuesto

Sustitutivo la establecida en el N° 3 del N° 11 del Numeral I) del artículo 3° transitorio de

la Ley N° 20.780, sobre Reforma Tributaria, esto es,

una tasa promedio ponderado,

de

acuerdo a la participación que cada socio, accionistas o comunero mantenga en la empresa

o sociedad o comunidad al 31.12.2014, de las tasas marginales más altas del IGC que

hayan afectado a las personas antes mencionadas en los tres últimos años tributarios.

(iv)

Cuando a contar del 01.12.2015 se hubieran cedido o enajenado los derechos sociales,

acciones o cuotas, según corresponda, en tal caso solo podrá aplicarse la tasa de 32%

establecida en el N° 11 del Numeral I), del artículo 3° transitorio de la Ley N° 20.780,

sobre Reforma Tributaria.

(v)

El Impuesto Sustitutivo por el cual se opte, ya sea, con tasa de 32% o tasa promedio, según

corresponda, se debe declarar y pagar al FISCO

hasta el 30 de abril del año 2016,

utilizando para tales afectos el F-50, confeccionado dicho documento de acuerdo a las

instrucciones impartidas para tales efectos.

(d)

Los contribuyentes del artículo 14 ter de la LIR que se hayan acogido a dicho régimen a contar

del 01.01.2015 y que hayan optado por la alternativa señalada

en el literal (i) de la letra (a)

anterior,

deberán manifestarlo expresamente al SII, ejerciendo dicha opción retroactivamente

hasta el 30.04.2016,

confeccionando para tales efectos el

Recuadro N° 12

del F-22 que se

presenta en el

N° (6)

siguiente. Los contribuyentes que opten por la alternativa indicada en el