514

En esta columna, se anotará la suma del monto de los gastos rechazados y otras partidas o

cantidades que constituyen la base imponible del Impuesto Único del inciso primero del

artículo 21 de la LIR detallados en los literales de la

letra (B) precedente.

(2)

2ª Columna: Rebajas al Impuesto

En la segunda columna de esta Línea 42, solo en el caso de los retiros en exceso comentados

en la

letra (g) de la Letra (B) anterior,

se debe anotar como crédito a deducir del Impuesto

Único de 35% del inciso primero del artículo 21 de la LIR, el IDPC con que se afectaron las

utilidades tributables a las cuales se imputaron los citados retiros en exceso, todo ello con el

fin de preservar la calidad de impuesto único de dicho tributo, que para este Año Tributario

2016, la tasa del IDPC corresponde a un 22,5%, aplicada directamente sobre dichas

cantidades.

(3)

3ª Columna: Impuesto a declarar

En esta columna se anota el impuesto que corresponde declarar, y que resulta de aplicar la

tasa del 35% establecida en el inciso 1° del Art. 21 LIR o aquellas que afectan a los

contribuyentes acogidos a las normas del D.L. N° 600/74, según lo indicado en la

letra (C)

anterior,

sobre la cantidad registrada en la 1ª columna

“Base Imponible”, menos

el crédito

por IDPC anotado en la segunda columna, en el caso que ahí se indica.

(Mayores instrucciones sobre la aplicación del Impuesto Único del artículo 21 de la

LIR, que se declara en esta Línea, se contienen en la Circulares N°s. 40, de 1992, 45, de

2013 y 10, de 2015, publicadas en Internet;

www.sii.cl).

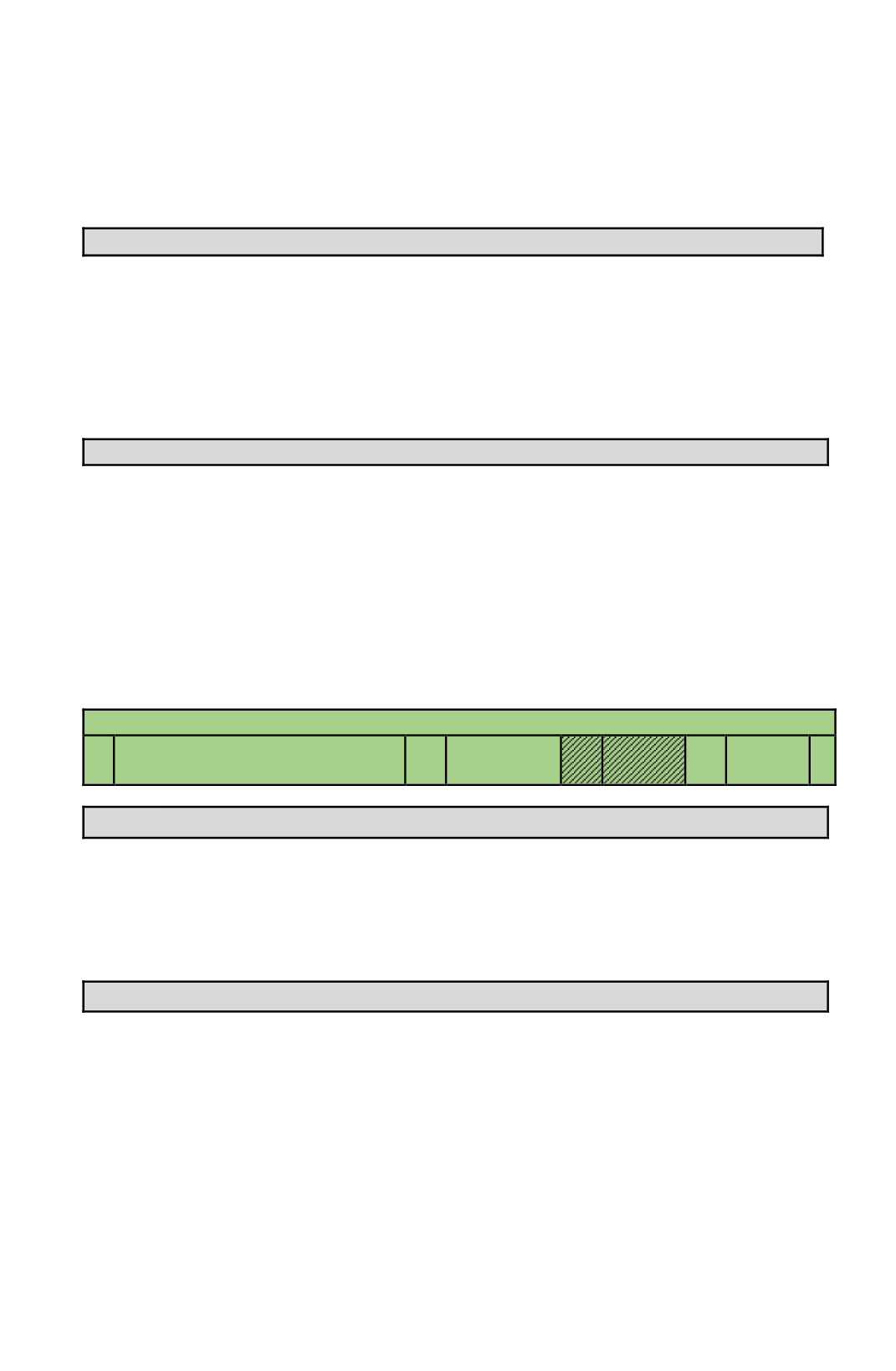

LÍNEA 43

43

Impuesto

Único

Activos

Subyacentes según N°3 Art. 58

908

909

+

(A) Contribuyentes que deben utilizar esta Línea 43

Los contribuyentes que deben utilizar esta

Línea 43,

son las personas sin domicilio ni

residencia en Chile para que en su calidad de enajenantes, declaren el Impuesto Único de

35% establecido en el N° 3 del artículo 58 de la LIR, que afecta al mayor valor obtenido en

la enajenación de los instrumentos o títulos a que se refiere el inciso tercero del artículo 10

de la LIR.

(B) Rentas que se afectan con el Impuesto Adicional en calidad de único a la renta

Las rentas que se afectan con el referido Impuesto Adicional, son las provenientes de la

enajenación de los siguientes títulos o instrumentos:

(1)

Derechos sociales, acciones, cuotas, bonos u otros títulos convertibles en acciones o

derechos sociales, de una persona jurídica constituida o residente en el extranjero;

(2)

De otros derechos representativos del capital de una persona jurídica constituida o

residente en el extranjero; y

(3)

Títulos o derechos de propiedad respecto de cualquier tipo de entidad o patrimonio,

constituido, formado o residente en el extranjero.