732

(h) Acreditación de los IPE

Los impuestos pagados por las empresas en el extranjero, de conformidad a lo

preceptuado por el N° 4 de la letra D) del artículo 41 A de la LIR, deberán acreditarse

mediante el correspondiente recibo, o bien, con un certificado oficial extendido por la

autoridad competente del país extranjero, debidamente legalizados y traducidos, si

procediere. El Director del Servicio de Impuestos Internos podrá exigir los mismos

requisitos respecto de los impuestos retenidos, cuando lo considere necesario para el

debido resguardo del interés fiscal. En el caso que se imputen en el país impuestos

pagados en el exterior por empresas subsidiarias, de acuerdo a lo explicado en la letra d)

anterior, los IPE se acreditarán con los documentos que exija el SII para los efectos de

acreditar las respectivas participaciones.

(i) Verificación de los IPE

En virtud de lo establecido en el N° 5 de la letra D) del artículo 41 A de la LIR, el

Director del Servicio de Impuestos Internos podrá designar auditores del sector público o

privado u otros Ministros de Fe, para que verifiquen la efectividad de los pagos o

retención de los impuestos externos, devolución de capitales invertidos en el extranjero y

el cumplimiento de las demás condiciones que se contemplan en las letras A), B), C) y D)

del precepto legal antes mencionado.

(j) Determinación del crédito total disponible

El Crédito Total Disponible

(CTD)

corresponde a la suma de los impuestos pagados en el

exterior sobre las rentas remesadas al país que se reconocen en Chile como crédito por

IPE hasta los montos máximos que establece el artículo 41A de la LIR.

Dicho

CTD

en una parte se imputará al IDPC que afecta en Chile a las rentas de fuente

extranjera, y la parte restante, se imputará a los IGC ó IA que también afectan a dichas

rentas; todo ello de acuerdo a la forma que se señala a continuación:

El citado crédito por IPE se determinará por cada renta obtenida de las inversiones en el

exterior, y su monto será igual a la cantidad menor entre los siguientes valores.

(i)

El o los impuestos pagados en el extranjero sobre las respectivas rentas; o

(ii)

El 32% de una cantidad tal que al restarle dicho 32% la cantidad que resulte sea

equivalente al monto neto de la renta percibida respecto de la cual se calcula el

crédito que se comenta.

Ahora bien, la suma de todos los créditos determinados según las normas anteriores,

constituirá el

CTD

del contribuyente para el ejercicio comercial respectivo.

Lo anteriormente expuesto se puede ilustrar a través del siguiente ejemplo:

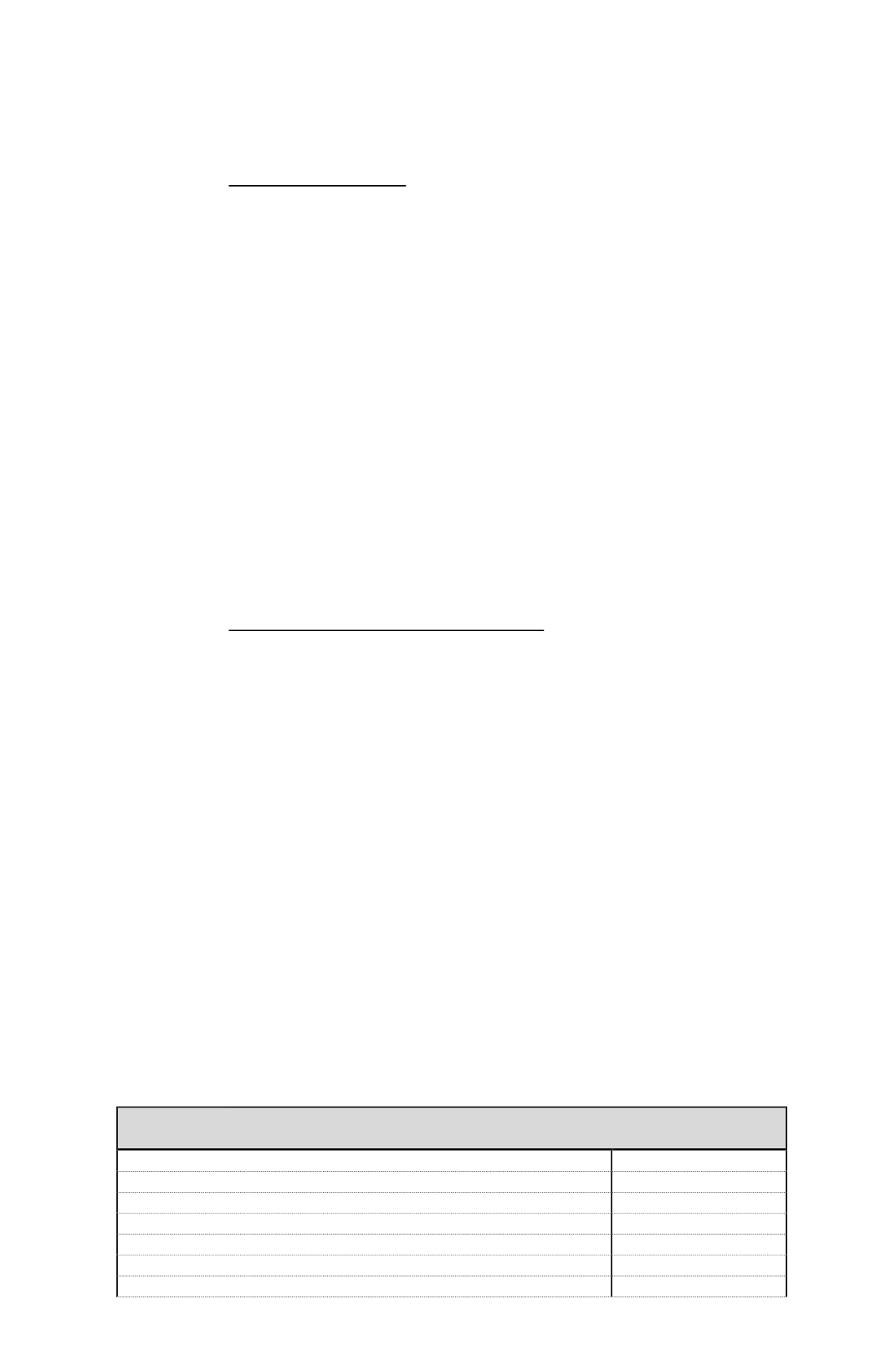

ANTECEDENTES

1)

Dividendo 1 percibido del exterior

$ 200.000

Ø

Impto. retenido dividendo 1. Tasa

35%

2)

Dividendo 2 percibido del exterior

$ 300.000

Ø

Impto. retenido dividendo 2. Tasa

25%

3)

Dividendo 3 percibido del exterior

$ 250.000

Ø

Impuesto retenido dividendo 3. Tasa

10%

Ø

Impuesto pagado por sociedad extranjera sobre dividendo 3.

25%